1.宏观

上半年,国民经济实现缓中趋稳的增长,GDP增速稳定在7%,第二季度工业增加值增速逐月好转,工业企业盈利情况也有好转迹象,利润总额同比降幅逐月下降。国内固定资产投资及消费同比增速在6月份停止下滑走势,对外贸易净出口金额也出现大幅上涨。

然而,6月份克强指数已降至2.53%,较去年同期下滑3.73个百分点,比去年底下滑3.3个百分点。今年以来工业用电量同比增速保持下滑走势,从3月份开始累积用电量同比下降,截止到6月份,上半年整体用电量同比减少0.42%。第三产业用电量保持较快增长,增速较去年同期有所增加,第三产业在国民经济中地位的提升越来越明显,引领地位越来越牢固。

1.1GDP

上半年,国民生产总值同比增长7%,其中一季度二季度增速均为7%,实现稳定增长。从三大产业看,第三产业的贡献率为56.8%,较去年同期增长7.4个百分点;第二产业贡献率同比下降7.1个百分点至39.8%;第一产业贡献率同比下降0.2个百分点至3.4%。

图1:GDP同比增速走势图(%)

数据来源:国家统计局、中国水泥研究院

最终消费对GDP增长的拉动作用更加显著,上半年拉动GDP同比增长4.2个百分点,对于GDP增长的贡献率同比增长5.6个百分点至60%。

分省市来看,从已公布GDP增速数据的25个省市区来看,除河北省GDP增速为6.6%低于全国平均水平,北京、上海GDP增速为7%与全国持平,其余22个省市区GDP增速均高于全国平均水平,其中重庆、贵州增速为两位数,分别达到11%、10.7%。

1.2 PMI

6月份国家统计局PMI值与5月份持平,为50.2%,从分项指标来生产指标为52.9%,与上月持平;新订单指标环比下降0.5个百分点至50.1%;新出口订单、在手订单、主要原材料购进价格、从业人员等分项指标仍在荣枯线之下排徊,且指标数据环比再次回落;采购量指标略有回落,相应的,产成品库存指标环比略长。

6月财新中国PMI(原汇丰PMI)指数为49.4%,较5月上涨0.2个百分点,分项指标中产出、订单仍为荣枯线之下,产出指标数据环比上涨0.4个百分点,就业指标环比下滑2.1个百分点;新订单指标数据升至荣枯线之上,环比上涨1.2个百分点。中小型企业订单及生产情况略有好转,但就业情况仍存较大压力。

图2:PMI走势图(%)

数据来源:国家统计局、中国水泥研究院

财新中国PMI7月预览值为48.2%,较6月下滑1.2个百分点,其中产出指标下降2.4个百分点至47.3%,显示中小企业7月份生产情况将明显下滑。

1.3 CPI、PPI

6月CPI同比上涨1.4%,涨幅环比增长0.17个百分点;PPI同比下降4.8%,跌幅环比扩大0.19个百分点。环比来看,因鲜菜价格大幅增长及猪肉价格涨幅扩大,食品价格涨幅环比上升0.3个百分点;不包括能源和食品的核心CPI环比上涨0.12个百分点。

PPI降幅继续扩大,能源价格下降以及需求增速放缓导致工业生产资料价格不断下滑,生活资料出厂价格同样保持同比下跌走势,6月份同比跌幅环比略有收窄。

图3:CPI、PPI当月同比增速走势图(%)

数据来源:国家统计局、中国水泥研究院

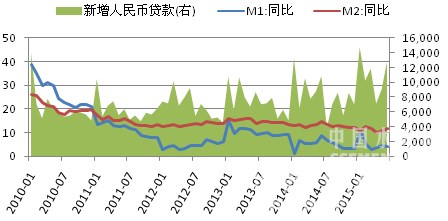

1.4 M1、M2

6月末,广义货币(M2)余额133.34万亿元,同比增长11.8%,增速环比上涨1个百分点;狭义货币(M1)余额35.61万亿元,同比增长4.3%,增速环比回落0.4个百分点;流通中货币(M0)余额5.86万亿元,同比增长2.9%。当月净回笼现金472亿元,自3月份起,现金净投放量连续四个月为负值。

图4:新增人民币贷款及M1、M2同比增速走势图(%,亿元)

数据来源:国家统计局、中国水泥研究院

央行数据显示,截至6月末,社会融资规模存量为131.58万亿元,同比增长11.9%。其中,对实体经济发放的人民币贷款余额为88.07万亿元,同比增长13.8%;从结构看,对实体经济发放的人民币贷款余额占同期社会融资规模存量的66.9%。

6月末,人民币小微企业贷款余额16.23万亿元,同比增长14.5%,增速比上季末低1.5个百分点,比同期大型和中型企业贷款增速分别高5.2个和3.3各百分点。

[Page]

2.需求

2.1 固定资产投资

上半年,全国固定资产累计投资(不含农户)237132亿元,同比增长11.4%,增速与1-5月份持平。分产业看,第一产业投资6159亿元,同比增长27.8%;第二产业投资97446亿元,增长9.3%;第三产业投资133527亿元,增长12.4%。上半年,民间固定资产投资完成154438亿元,同比增长11.4%,占固定资产投资的比重为65.1%。

图5:全国固定资产投资及同比增速走势图(亿元,%)

数据来源:国家统计局、中国水泥研究院

上半年,工业投资95620亿元,同比增长9.3%,增速环比回落0.4个百分点;其中制造业投资79663亿元,同比增长9.7%;电力、热力、燃气和水生产和供应业投资10697亿元,同比增长17.1%。基础设施投资(不含电力)同比增长19.1%,增速环比提高1个百分点,其中道路运输业保持22.2%的高速增长,铁路运输业投资增速环比回落5.3个百分点至18.9%。

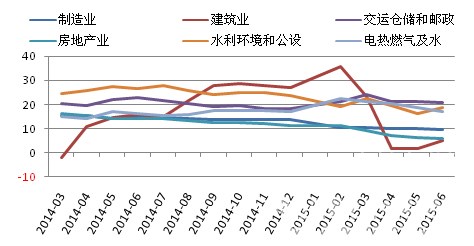

图6:不同行业固定资产投资同比增速走势图(%)

数据来源:国家统计局、中国水泥研究院

从到位资金情况看,上半年固定资产投资到位资金261507亿元,同比增长6.3%,增速比1-5月份提高0.3个百分点。其中,国家预算资金增长18.6%,增速提高8.3个百分点;国内贷款下降4.8%,降幅缩小1.5个百分点。从项目施工情况来看,上半年施工项目计划总投资同比增长只有3.7%,新开工项目计划总投资同比增长1.6%,几乎与去年持平,后续项目不足将导致后期固定资产投资增速继续下滑。

2.2 基础设施建设

上半年,全国基础设施建设(包含电力、热力、燃气及水生产和供应业)完成投资52999.5亿元,同比增长19.19%,增速环比略有上涨,但较去年同期仍有3.65个百分点的下滑。分行业来看公共设施管理、道路运输、生态环境保护投资增速环比上涨,同时这些行业也是基础设施建设中投资增速最高的。铁路运输业和水利管理业投资增速环比出现下滑,下滑幅度分别为5.3个百分点和1.6各百分点。

图7:基础设施固定资产投资同比增速走势图(亿元,%)

数据来源:国家统计局、中国水泥研究院

上半年,基础设施建设投资较好增长支撑固定资产投资不至于迅速回落,部分程度上抵消了房地产开发投资增速快速回落带来的负面影响。然而从季度数据来看,二季度基础设施建设投资增速也出现明显回落,如果下半年这种增速下滑的态势无法得到遏制,整体固定资产投资增速将继续明显下滑。

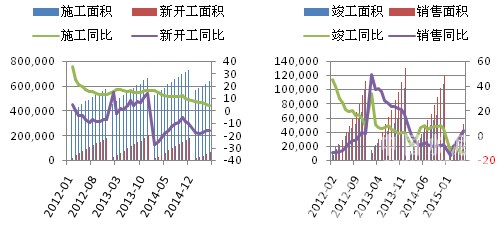

2.3 房地产业

上半年全国房地产开发投资43954.95亿元,同比增长4.6%,增速继续保持下滑走势。与1-5月相比房地产开发投资增速下降0.5个百分点,与去年同期相比下滑9.5个百分。

图8:房地产开发投资及同比增速走势图(亿元,%)

数据来源:国家统计局、中国水泥研究院

上半年,房屋施工面积为637563万平方米,同比增长4.3%,其中住宅施工面积同比增长1.7%;房屋新开工面积67479万平方米,同比下降15.8%,其中住宅新开工面积同比下降17.3%。上半年,房地产开发企业土地购置面积9800万平方米,同比下降33.8%。土地购置及房屋新开工面积大幅下滑,为下半年房地产开发及水泥需求的拉动埋下了悲观的伏笔。

6月份商品房销售明显回暖,1-5月商品房销售面积同比下降0.2%,1-6月销售面积同比增长3.9%。6月商品房销售价格也出现环比提升,百城商品房均价环比上涨0.56%。尽管价格略有提高,但住房需求进一步释放,房地产开发企业到位资金中个人按揭贷款同比增长10%。

图9:房地产施工、销售面积及同比增速情况(万平方米,%)

数据来源:国家统计局、中国水泥研究院

[Page]

3.水泥量价

3.1 产量

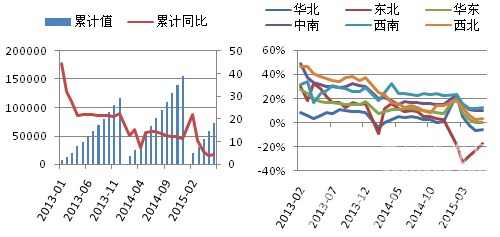

上半年,全国水泥产量累计10.77亿吨,同比减少5.3%,跌幅较1-5月继续扩大0.2个百分点;熟料产量为6.3亿吨,同比减少8.77%,跌幅较1-5收窄。房地产、基建投资增速双双下滑,导致水泥消耗减少,水泥消费高峰期似乎提早出现,水泥行业似乎进入了下行衰退期。

图10:水泥、孰料累计产量及同比增速走势图(万吨,%)

数据来源:国家统计局、中国水泥研究院

分地区来看,上半年全国六大区域水泥累计产量同比均为负增长,相比而言东北地区水泥产量下滑幅度最大,达到-28.74%,华北、西北地区产量跌幅也超过了10%,华东、中南地区产量跌幅只有2-3%,西南地区产量跌幅最小,几乎与去年产量持平。

图11:地区水泥累计产量及同比增速走势图(万吨,%)

数据来源:国家统计局、中国水泥研究院

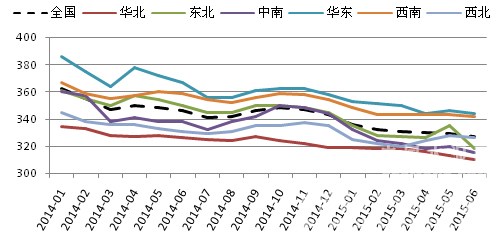

3.2 价格

上半年全国水泥价格保持明显下滑走势,截至到6月底,全国水泥价格指数为86.55%,较去年底下滑13.25个点,较去年同期下滑19.1个点,已经创2008年以来最低水平。截至6月末,全国P.O42.5散装均价为263元/吨,较年初下滑40元/吨,较去年同期下滑近60元/吨。

图12:全国及区域水泥价格指数走势图

数据来源:中国水泥网、中国水泥研究院

分区域来看,华东、中南地区上半年价格指数累计下跌超过15个百分点,6月末价格指数较去年同期下跌分别为25.25、17.23个百分点;东北、西北、华北上半年价格跌势相对缓和一些,价格指数半年累计跌幅在6个百分点左右;西南地区上半年价格指数累计跌幅为9.68个百分点。截至到6月底,华东地区水泥均价已经成为全国垫底地区,安徽P.O42.5散装均价已经逼近200元/吨,成为全国水泥价格最低的地区,山西以210元/吨未列倒数第二。

从各地区6月份市场价格走势来看,东北地区水泥总体需求同比下滑超过40%,部分地区甚至下滑近一半。受降雨影响,辽宁辽阳、大连、朝阳、黑龙江哈尔滨及吉林白山等地水泥价格出现下滑,辽宁价格下滑幅度相对较大,普遍在20元/吨左右,与辽宁相比,黑、吉两地价格相对平稳但下行压力不减。辽宁因黑、吉价格下调影响,外销难度增加,目前仍有部分企业处于停产状态,预计七月份仍会进行自主停窑。

6月份,农忙、降雨及中高考等因素为需求疲软的华北市场增加更大压力,京津冀地区上半月需求又明显减弱迹象。北京地区主导企业日出货量在2万吨以下;天津地区企业出货同比减少50%以上;河北唐山地区生产线安排轮休,石家庄地区水泥企业生产线断断续续生产,整体运转率偏低,邯郸邢台地区大企业出货不足5成;山西部分地区工程基本处于停工状态,水泥需求未改淡季行情;内蒙古地区总体需求偏弱,产能发挥率较低。

华东地区处于梅雨季节,加之中高考因素,各省行情低迷,水泥价格下行,尤其江西、上海、福建、江苏等省份下行幅度较大,江西、江苏、福建甚至出现普跌行情,浙江、山东、安徽也有多个地区水泥价格走跌,浙江自6月1日起多个企业执行了为期10天的自主停窑,但受梅雨影响维稳效果有所削弱,价格有暗中走低现象。山东自15日起也进行了为期一个月的停窑,大多数地区已按计划执行,不过省内农忙影响报价仍有走低,月底停窑执行良好,价格基本守稳。

中南地区淡季雨水频繁,水泥需求疲软,企业库存普遍较高。价格方面,除海南于月初对价格有所回涨外,其余省份均继续下跌,尤其广西,受台风、暴雨影响,南宁、玉林水泥价格出现大幅下挫,湖北受雨水影响有暗中走低情况,广东虽然雨水较少,但需求明显不足,各规格水泥价格均有下调,企业虽欲调涨但恐难执行,河南、湖南已成中南地区水泥价格最低的两个省份,湖南受雨水影响多地价格下行,月内祁阳海螺二线投产影响,永州及周边市场价格承压下行,全省价格低位走跌,而河南受农忙、雨水影响价格低位运行,下旬安阳、鹤壁等部分地区为稳定水泥价格开始停窑。

西南地区处于雨季,需求低迷,企业为提升销量纷纷再次下调水泥价格,不过四川地区水泥企业月初开始为期8~12天停窑,企业限产稳价意识有所增强,而重庆、云南、贵州三省厂家降价抢量情况较多,市场竞争激烈,随着价格的进一步下探,下行空间缩小,水泥价格或进入平稳期。

西北地区仅宁夏水泥价格持稳,其余省份均有不同程度的下跌,陕西因农忙、阴雨天气影响,水泥销量下降较大,乾县、祝家庄海螺已经停窑,渭南一带价格下行,其余地区保持平稳。甘肃受农忙、雨水及周边低价冲击,水泥价格稳中有跌,青海降雨影响,水泥销量下降接近五成,西宁企业下调水泥价格20元/吨左右,新疆巴州五月份价格上调后于6月基本回落。

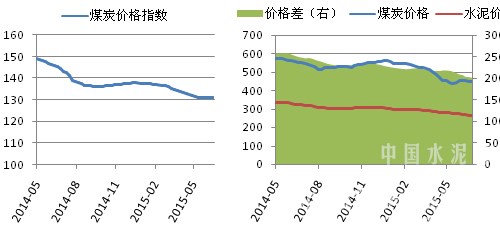

4.成本

上半年,煤炭价格出现较大幅度回落,截至6月底,煤炭价格已经较今年年初下滑超过100元/吨。5月底6月初煤炭价格出现一小波止跌反弹行情,然而好景不长,6月下旬价格重新回落,截至6月底,秦皇岛港大同优混平仓价为450元/吨。尽管煤炭价格低迷为水泥企业创造了盈利空间,然而水泥价格的大幅下滑使得煤炭-水泥价格差仍在不断缩小,企业利润空间逐渐缩小。

图13:煤炭价格指数(左)及水泥煤炭价格差(右,元/吨)

数据来源:中国煤炭工业协会、中国水泥网、中国水泥研究院

5.资本市场

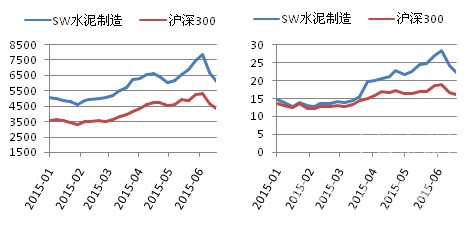

上半年,中国股市经历了快速的倒V型大起大落,5月份,震荡走高至6月中旬最高点,之后快速回落,6月最后两周的跌幅侵吞了上半年全部涨幅。水泥制造指数表现出比大盘更明显的大涨大落,6月最高点较年初上涨2780点,沪深300指数涨幅为1788点。6月末,SW水泥制造指数市盈率为22.11,相对于沪深300的溢价率为139%。

图14:SW水泥制造指数与沪深300指数涨跌(左)及市盈率(右)变化情况

数据来源:WIND、中国水泥研究院

6.进出口

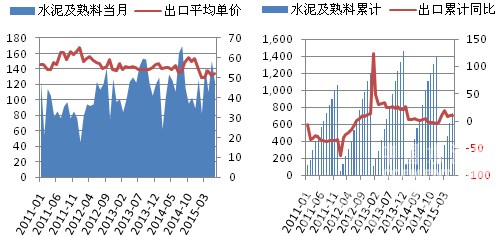

上半年,全国水泥及熟料累计出口731.51万吨,同比增长10.8%;1-5月进口水泥及熟料5.26万吨。上半年平均出口水泥熟料价格为51.75美元/吨,较去年下滑3.34美元/吨。

图15:水泥及水泥熟料累计出口量及当月平均出口单价(万吨,美元/吨,%)

数据来源:WIND、中国水泥研究院

[Page]

7.预拌混凝土

7.1 产量

上半年,全国预拌混凝土产量累计7.31亿立方米,同比增长3.96%,增速较去年同期下滑超过10个百分点,比去年全年下滑7.4个百分点。从上半年各月产量来看3-5月当月产量均为同比下降。

图16:全国及各地区商混产量及增速情况(万立方米,%)

数据来源:WIND、中国水泥研究院

分区域来看,上半年华北、东北地区混凝土产量同比萎缩,需求的下滑导致华北、东北地区水泥、混凝土消费量出现萎缩。混凝土产量增速最高的是西南地区,同比增长12.5%,与去年同期相比增速仍有近12个百分点的下滑;中南、西北、华东地区产量为个位数增长,涨幅分别为9.78%、3.27%和0.42%,华东地区产量几乎与去年持平。

7.2 价格

上半年,全国混凝土均价呈现缓慢下降走势,6月份价格较1月份下滑月10元/立方米左右,1月及6月与去年同期相比均价下降20元/立方米。

图17:全国及各地区混凝土价格走势(C30,元/立方米)

数据来源:中国水泥研究院

从原材料成本价格走势来看,砂子、石子和水泥价格在上半年呈下行走势,砂子、石子价格下降幅度较小,较去年同期分别只有2-3元/吨的降幅 ,但水泥价格出现较大幅度下降,上半年均价较去年同期下滑60元/吨。随着水泥价格的大幅下滑,混凝土价格也出现了下降走势,但从商混-原材料价格差来看,上半年由于商混价格下降幅度较小,价格差小幅上涨。

浙公网安备33010802003254号

浙公网安备33010802003254号