1.宏观

继第三季度GDP增速继续下行之后,10月份的宏观数据再次跌破市场的期待,投入、产出均未能走出下行甬道:投资增速继续下降,1-10月累计固定资产投资增速下降至2002年以来最低;1-10月份规模以上工业增加值累计同比增速较1-9月下跌0.1个百分点至8.4%。投资增速的不断下滑昭示经济下行压力的不断加大,产出增速的下降表明内部需求疲软未见改善,市场强烈呼吁政策层面出台更多利于经济复苏的措施。在货币供应量同比增速同样出现回落的状态下,10月份并未出台更为宽松的货币政策,央行表示下一阶段将继续实施稳健的货币政策,保持政策的连续性和稳定性,保持定力,根据经济基本面适时适度微调预调,增强调控的灵活性、针对性和有效性。

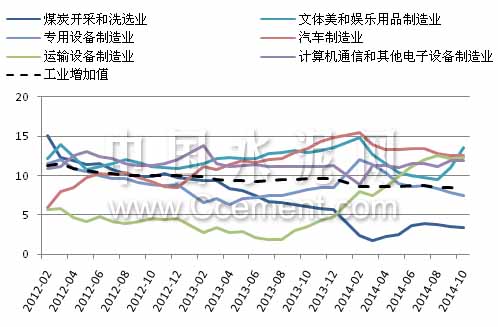

1.1工业增加值

1-10月份规模以上工业增加值累计同比增长8.4%,较去年同期下降1.3个百分点;10月当月规模以上工业增加值同比增速为7.7%,较9月份下跌0.3个百分点。

10月份工业增加值增速最快的是文教、工美、体育和娱乐用品制造业,铁路、船舶、航空航天和其他运输设备制造业、汽车制造业、黑色金属矿采选业、计算机通信和其他电子设备制造业在工业行业中仍能保持较高产值增速,由于基建投资的拖累专用设备制造业则保持偏低产值增速。

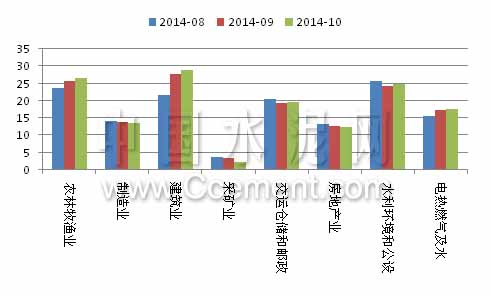

图1:各行业工业增加值同比增速(%)

数据来源:国家统计局、中国水泥研究院

工业产出增速的不断下滑表明需求增长动能仍显不足,供给端的工业生产依旧低迷。

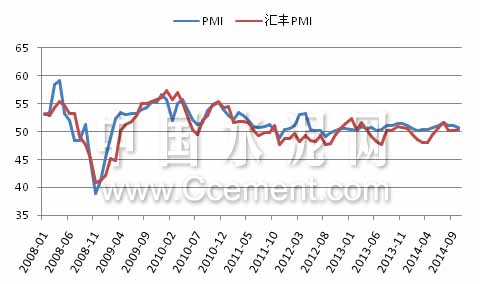

1.2 PMI

10月份中国制造业采购经理指数PMI为50.8%,较9月份下降0.3个百分点,从分项指标来看,除产成品库存和从业人员指标数据有所上涨以外其他指标值均出现下滑走势。从不同类型企业情况来看,中型企业采购经理指数下降幅度最大,环比下降0.9个百分点,大型企业及小型企业环比下降0.1个百分点;大型企业仍能保持在荣枯线以上,中小型企业则已经跌入荣枯线之下。

10月汇丰PMI受益于就业指标的大幅提升整体有小幅上涨走势,产出、新订单出现0.6、0.3个百分点的环比下降,就业指标出现1.4个百分点的环比上升。

图2:PMI走势图(%)

数据来源:国家统计局、中国水泥研究院

汇丰PMI11月预览值较10月低0.4个百分点,产出、就业指标均出现下滑,环比下滑幅度为1.2、0.5个百分点,新订单指标则出现0.2个百分点的温和回升。

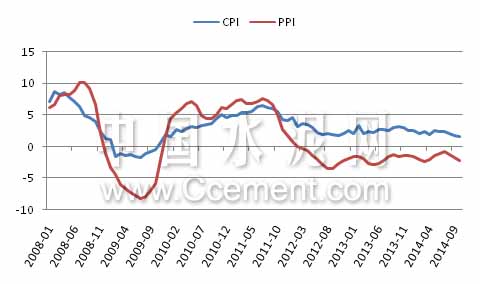

1.3 CPI、PPI

10月居民消费价格指数CPI未改下行走势,较9月再次下滑0.03个百分点至1.6%,再创新低。食品价格对CPI同比贡献率微幅提升,非食品类价格贡献率较9月略有下降,不包含食品和能源的核心CPI同比涨幅较9月有0.1个百分点的回落。

10月工业生产者出厂价格PPI同样继续下行,全部工业品当月同比下跌2.2%,跌幅较9月扩大0.4个百分点。其中生产资料PPI同比下降3%,跌幅较9月扩大近0.6个百分点;生活资料PPI与去年同期持平,较9月份下跌0.11个百分点。在生产资料中采掘工业价格指数同比下跌幅度最大,达到-8.9%,跌幅较9月扩大2.2个百分点;生活资料中的耐用消费品当月价格指数同比下跌0.7个百分点。

图3:CPI、PPI当月同比增速走势图(%)

数据来源:国家统计局、中国水泥研究院

有经济专家表示生产资料价格的明显下降及持续下行的走势说明我国已经陷入通缩态势,且通缩压力正在向CPI蔓延。

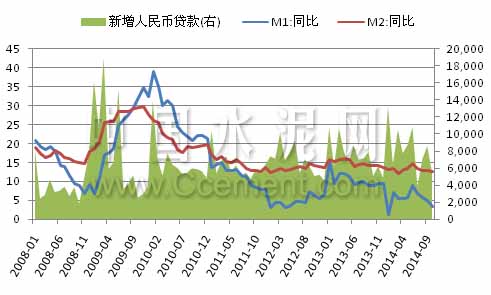

1.4 M1、M2

10月份,新增贷款及货币供应量同比增速均出现环比回落:新增贷款5483亿元,环比减少3089亿元;广义货币M2同比增长12.6%,增速较9月末下降0.3个百分点;现金净投放量为-1153亿元,环比、同比明显萎缩。

图4:新增人民币贷款及M1、M2同比增速走势图(%,亿元)

数据来源:国家统计局、中国水泥研究院

各项金融指标均有不同程度回落,短期内经济下行压力增大,对此多数经济界人士认为货币政策宽松力度加大很有必要,市场呼吁出台大规模货币宽松政策,降息降准呼声再次来袭。而央行表示,下一阶段将继续实施稳健的货币政策,保持政策的连续性和稳定性,坚持“总量稳定、结构优化”的取向,保持定力、主动作为,根据经济基本面变化适时适度预调微调,增强调控的灵活性、针对性和有效性;针对金融深化和创新发展,进一步完善调控模式,通过增加供给和竞争改善金融服务,提高金融运行效率和服务实体经济的能力。在措施上央行将落实好“定向降准”的相关措施,发挥好信贷政策支持再贷款和再贴现政策的作用。

[Page]

2.需求

2.1 固定资产投资

1-10月份全国固定资产投资累计完成额为40.62万亿元,同比增长15.9%,增速再次回落0.2个百分点,创2002年以来新低。

分地区来看,东部地区投资185747亿元,同比增长14.6%,增速比1-9月份回落0.3个百分点;中部地区投资113768亿元,增长17.6%,增速回落0.2个百分点;西部地区投资103336亿元,增长17.8%,增速回落0.1个百分点。

图5:全国固定资产投资及同比增速走势图(亿元,%)

数据来源:国家统计局、中国水泥研究院

分产业看,1-10月份,第一产业投资9829亿元,同比增长28.9%,增速比1-9月份提高1.2个百分点;第二产业投资170261亿元,增长13.4%,增速回落0.3个百分点;第三产业投资226071亿元,增长17.4%,增速与1-9月份持平。

图6:不同行业固定资产投资同比增速走势图(%)

数据来源:国家统计局、中国水泥研究院

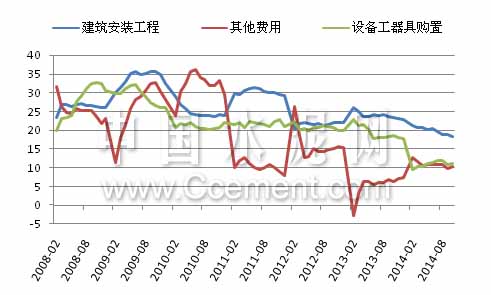

从构成来看1-10月份建筑安装工程固定资产投资完成278441亿元,同比增速为18.4%,较1-9月下降0.4个百分点;设备工器具购置完成投资额78975亿元,同比增长11.3%,增速较1-9月上涨0.3个百分点;其他费用完成投资额48745亿元,同比增长10.1%,增速较1-9月上涨0.4个百分点。

图7:不同构成固定资产投资完成额同比增速(%)

数据来源:国家统计局、中国水泥研究院

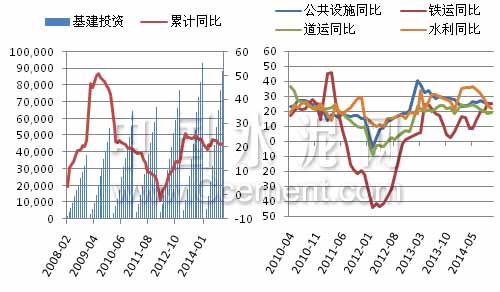

2.2 基础设施建设

1-10月份全国基础设施建设累计投资为88460.4亿元,同比增长21.38%,增速较1-9月份提高了0.43个百分点;其中,水利管理业投资增长21.9%,增速回落1.6个百分点;公共设施管理业投资增长25.2%,增速提高0.9个百分点;道路运输业投资增长18.9%,增速提高0.3个百分点;铁路运输业投资增长25.1%,增速与1-9月份持平。

图8:基础设施固定资产投资同比增速走势图(亿元,%)

数据来源:国家统计局、中国水泥研究院

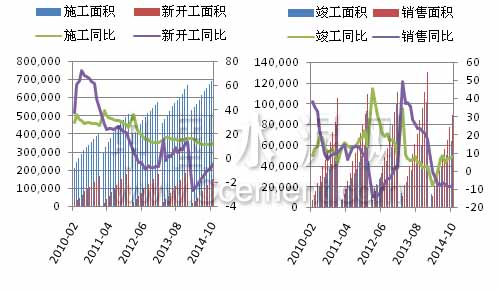

2.3 房地产业

1-10月全国房地产开发投资累计完成77220亿元,同比增长12.4%,增速再较1-9月下滑0.1个百分点。

图9:房地产开发投资及同比增速走势图(亿元,%)

数据来源:国家统计局、中国水泥研究院

10月底,房屋累计施工面积同比增速为12.3%,较9月底上涨0.8个百分点;新开工面积同比下降5.5%,跌幅较9月份收窄3.8个百分点;房屋竣工面积同比增长7.6%,增速较上月上涨0.4个百分点;商品房累计销售面积同比回落7.6%,跌幅较9月份0.8个百分点,10月单月商品房销售面积同比下降1.6%,降幅比9月收窄8.7个百分点。

图10:房地产施工、销售面积及同比增速情况(万平方米,%)

数据来源:国家统计局、中国水泥研究院

10月国房景气指数为94.76,现今年以来首次回升,尽管回升幅度较小但外界已给予乐观评价,同时受益于930新政、按揭支持力度加大、住房公积金申请放松、普通股住宅标准放宽等房地产放款政策的影响,预计四季度房地产行业景气度将好于三季度,有经济界人士认为房地产行业已经实现筑底有望反弹回升。

[Page]

3.水泥量价

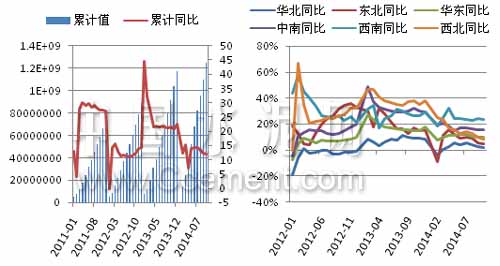

3.1 产量

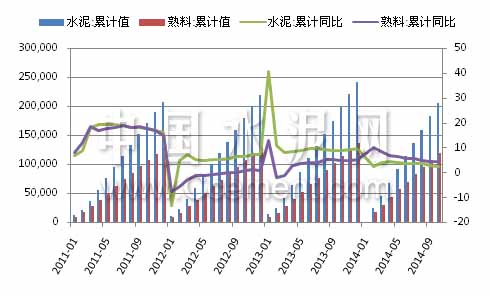

1-10月全国水泥产量累计为20.53亿吨,同比增长2.5%,增速较1-9月回落0.48个百分点;10月当月水泥产量为2.35亿吨,同比下滑1.1%,继9月当月产量增速同比下滑之后跌幅收窄1.1个百分点。1-10月熟料产量累计11.96亿吨,同比增长4.38%,较1-9月下滑0.32个百分点;10月当月熟料产量为1.26亿吨,同比增长1.59%,较9月上涨0.6个百分点。

图11:水泥累计产量及同比增速走势图(万吨,%)

数据来源:国家统计局、中国水泥研究院

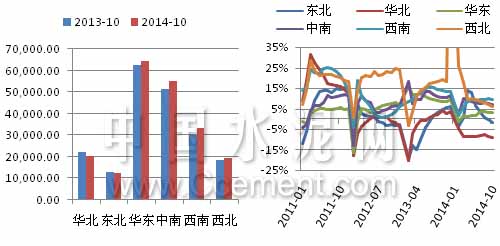

分地区来看,东北地区继9月份累计产量增速出现负值之后1-10月累计产量同比增速再次为负,且跌幅扩大1.18个百分点;华北地区累计产量增速同样出现跌幅扩大的现象,1-10月累计产量同比下降9.32%,较1-9月跌幅扩大0.64个百分点;华东地区成为唯一一个1-10月累计产量增速环比上涨的地区,涨幅为0.15个百分点。

图12:地区水泥累计产量及同比增速走势图(万吨,%)

数据来源:国家统计局、中国水泥研究院

3.2 价格

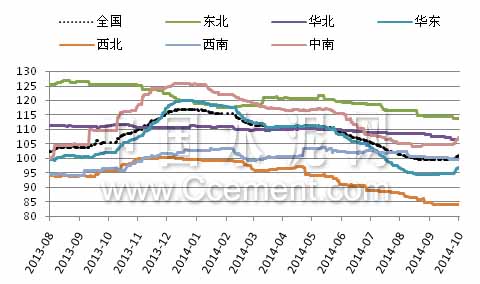

10月份全国水泥均价继续9月底的上扬走势,而不同区域由于需求及天气状况的差异也出现不同的价格走势:东北、华北、西北地区水泥市场价格继续下行,华东、中南、西南继续保持上扬走势。10月底全国水泥价格指数为101.81,较月初上涨0.81个点,较上月末上涨1.05个点。

图13:全国及区域水泥价格指数走势图

数据来源:中国水泥网、中国水泥研究院

分地区来看,华东地区进入10月份,区域市场行情延续上扬走势,但整体价格增幅趋缓。从华东水泥价格指数来看,10月初值为96.75,月末值为97.68,当月环比上涨0.96%,涨幅较9月的2.66%有明显缩小。此番上涨行情的动能来之于下游需求环比有所回升,加上四季度传统旺季的到来,企业涨价心理加强。但部分地区的下游搅拌站等对市场信心不足,对大幅拉涨的抵触情绪较大,价格实际大幅上行阻力较大。

中南地区10月初水泥价格指数为111.22点,月末为106.95点,水泥价格环比上涨3.99%,已连续两月呈上行走势。10月份中南地区多地水泥市场需求开始好转,旺季效应逐步显现,企业出货量明显增加,各主导企业涨价意愿较强。

华北地区各省市水泥价格10月保持平稳,APEC会议的召开对于京津冀等地施工及工业企业生产产生一定影响,水泥企业产能发挥受限,但正好迎合了疲软的区域市场需求,部分地区企业企图趁机抬价但难度较大。

10月中下旬东北地区尤其是吉林、黑龙江气温明显下降,工程施工进入入冬前抢工期的阶段,但并未给水泥市场需求带来明显提升。在需求环比明显下降的情况下,局部地区中小企业价格调低冲刺年底销量,大型水泥企业则保持价格稳定等待冬储。

西北地区10月水泥市场行情进一步降温,各地水泥企业为把握最后的需求释放期,在中上旬纷纷采用降价促销策略,但下游疲软的需求使得降价效果有限,企业反而出现微利,甚或亏损。为扭转此尴尬局面,于月底左右各地水泥价格又进行了回调。

西南地区10月份水泥市场旺季不旺,需求不足,多省价格继续下跌。月内,西南地区水泥价格虽有反弹,但反弹动力不充足,中下旬跌至月初水平以下,价格跌后基本走稳。区域水泥价格指数月初为99.38点,月末为98.94点,水泥价格环比下跌0.44%。

图14:全国及区域高标号散装水泥价格走势图(元/吨)

数据来源:中国水泥网、中国水泥研究院

4.经济效益

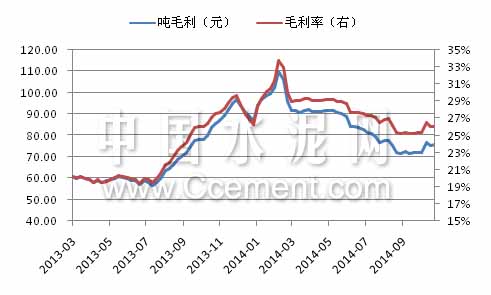

4.1 成本及毛利

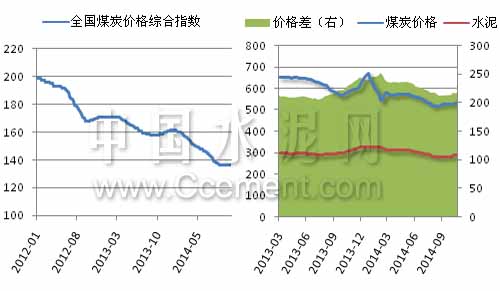

10月份全国煤炭价格出现缓慢回升的走势,月底全国煤炭综合价格指数为136.7,较月初上升0.6个点。10月底秦皇岛港大同优混平仓价为540元/吨,环比上涨10元/吨。10月水泥-煤炭价格差在月底出现小幅回升。

图15:煤炭价格指数及水泥-煤炭价格差(元/吨)

数据来源:中国煤炭工业协会、中国水泥网、中国水泥研究院

随着水泥价格继续小幅上涨,10月水泥吨毛利也继续上行,10月底水泥吨毛利为75.65元/吨,毛利率在26%左右。

图16:水泥吨毛利及毛利率情况

数据来源:中国水泥网、中国水泥研究院

4.2 行业经济指标

1-9月份,水泥制造行业利润总额为530.4亿元,同比增长22.5%,增速较去年同期提高2.82个百分点;9月份行业整体毛利率为17%,较8月份提高3个百分点。1-9月水泥制造行业实现主营业务收入7106.2亿元,同比增长4.08%;主营业务成本为5948.6亿元,同比增长3.03%。

图17:水泥制造业业务收入、成本及利润总额增速变化(%)

数据来源:中国水泥网、中国水泥研究院

截止到9月底,水泥制造行业产成品库存为259.27亿元,较8月底上涨5.2亿元;应收账款净额为818.9亿元,同比增长4.68%。

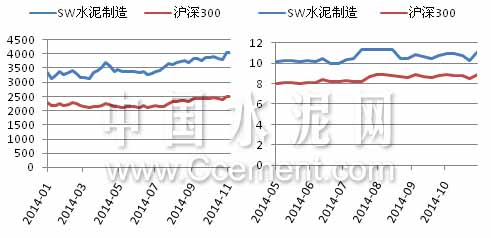

5.资本市场

从7月份以来,SW水泥制造指数及沪深300指数保持震荡上行的走势,10月份继续震荡走高。10月底SW水泥制造指数较9月底上涨4.8%,涨幅环比增加;沪深300指数上涨2.9%,涨幅环比下降。10月底SW水泥制造指数对于沪深300指数的市盈率溢价为119.8%。

图18:SW水泥制造指数与沪深300指数涨跌(左)及市盈率(右)变化情况

数据来源:WIND、中国水泥研究院

6.进出口

1-10月份,全国水泥及熟料累计出口1199.63万吨,同比下降2.4%;10月当月水泥熟料出口量为94.9万吨,比9月减少近20万吨。10月水泥熟料平均出口单价为59.9美元/吨,较9月份上涨2.63美元/吨。

图19:水泥、熟料出口量及价格(万吨,美元/吨)

数据来源:WIND、中国水泥研究院

[Page]

7.预拌混凝土

7.1 产量

1-10月份全国预拌混凝土产量累计达到12.5亿立方米,同比增长12.2%,增速较1-9月回落0.34个百分点;10月当月预拌混凝土产量为1.48亿立方米,同比增长5.1%,增速较9月回落0.55个百分点。

分区域来看,10月当月华北、东北、西北地区预拌混凝土产量依然保持同比下降的走势,华北、东北同比降幅扩大,西北同比降幅收窄;华东地区则出现产量同比增速较9月上升的走势。1-10月份各地区预拌混凝土累计产量依然保持同比上涨,除中南地区以外其他五大地区累计产量增速均有不同幅度的回落。

图20:全国及各地区商混产量及增速情况(立方米,%)

数据来源:WIND、中国水泥研究院

7.2 价格

9月份,全国预拌混凝土C30价格为342元/立方米左右,较上月出现小幅上升,升幅为5元/立方米。分区域来看,华北、华东、中南、西南地区市场价格均有所上涨,东北、西北地区价格平稳。华北地区北京市场出现小幅下降,天津则出现大幅上涨的局面,河北也出现小幅上涨;华东地区福建出现明显价格上扬,其他地区则稳中有升;西南地区四川市场混凝土价格出现明显上涨,其他地区保持相对平稳。

分省市来看,9月份价格上涨的省市(自治区)有10个,价格与8月份持平的有16个,价格下跌的有4个。

图21:各地区C30商品混凝土价格走势(元/立方米)

数据来源:中国水泥研究院

浙公网安备33010802003254号

浙公网安备33010802003254号