2015年,中国水泥产能规模TOP10依次为中国建材、海螺水泥、冀东水泥、中材股份、山水水泥、华润水泥、华新水泥、红狮控股、台泥国际、天瑞水泥,水泥产能总计达13.56亿吨,同比增长3.83%,产能增速连续多年放缓。2015年底,中国前十大企业产能集中度达38.75%,较2014年提升1.06个百分点。

表1:2014、2015年中国水泥产能规模TOP10(万吨)

资料来源:中国水泥网、中国水泥研究院

尽管十大企业总的产能增速出现放缓,然而企业间表现呈现差异。其中天瑞、冀东产能规模与2014年持平,海螺、台泥产能扩张则十分显眼,海螺年内产能净增2600万吨,超过其他九家净增产能之和,同比增长9.85%,而台泥净增量与中国建材相当,超过600万吨,但同比增速却在TOP10企业中居首,达12.26%。

冀东、山水产能利用率垫底

从十大企业水泥产能利用率看,2015年除华润水泥产能利用率与2014年持平外,其余九个企业产能利用率均有不同程度的下滑,尤其冀东、天瑞受错峰停窑影响,产能利用率下滑幅度较大,分别较2014年下降10.17和10.53个百分点。从绝对利用率水平看,华润、红狮产能发挥水平较好,分别达99.3%和91.58%,台泥也达到了81.36%,而其余七个企业产能利用率均在80%以下,尤其冀东水泥、山水水泥水泥产能利用率垫底,分别为47.77%和44.11%,大幅低于全国67%的平均水平。不过,值得一提的是,海螺水泥、天瑞水泥、华新水泥虽然水泥的产能利用率不足80%,但是熟料产能利用率均超过了85%,分别为90.42%、93.6%和87.77%,熟料能力利用情况较好。

表2:2014、2015年产能TOP10企业水泥能力利用率排名(%)

资料来源:中国水泥网、中国水泥研究院,*为1~9月数据

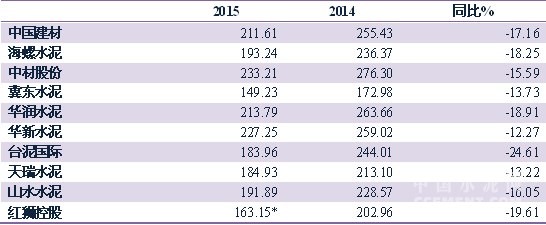

水泥熟料综合均价下跌12%~25%不等

2015年,产能TOP10企业水泥熟料吨综合销售价格均出现不同程度的下跌,跌幅在12%~25%不等,其中台泥的跌幅最大,达到了24.61%,华新、天瑞、冀东的跌幅最小,分别为12.27%、13.22%和13.73%,冀东水泥的销售均价仅149.23元/吨,在十大企业中垫底,其余多数在200元/吨上下。

表3:2014、2015年产能TOP10企业水泥熟料吨综合单价(元/吨)

资料来源:中国水泥网、中国水泥研究院,*为1~9月数据

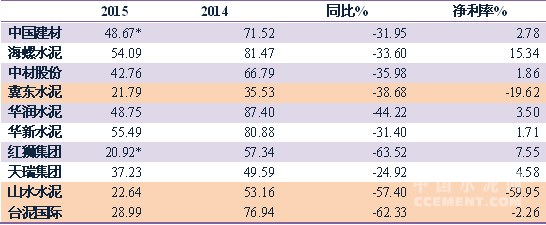

海螺、红狮的净利润率远高于行业平均水平

从水泥熟料吨综合毛利看,华新、海螺吨综合毛利居首,分别为55元/吨和54元/吨,红狮、冀东、山水垫底,在20~23元/吨不等,台泥的吨综合毛利也低于30元/吨,其余四个企业吨综合毛利在35~50元/吨之间。在吨毛利低于30元/吨的四个企业之中,仅有红狮实现了盈利,公司净利润率达7.55%,冀东、山水、台泥则均出现了亏损,山水、冀东亏损严重,这说明红狮水泥尽管吨毛利遭到了严重的下滑,但凭借极强的财务、管理等费用的成本控制能力仍能实现盈利。在TOP10企业中,海螺、红狮的净利润率远高于其余企业,在行业效益下滑的背景下,展示出高于行业水平的盈利能力。对比2014年,十大企业的吨综合毛利均出现了不同程度的下滑,红狮、台泥、山水下滑幅度超过57%,身为民营企业的天瑞集团下滑幅度最小。

表4:2014、2015年产能TOP10企业水泥熟料吨综合毛利(元/吨)

资料来源:中国水泥网、中国水泥研究院,*为1~9月数据

总结来看,海螺水泥以其较高的利用率水平、吨盈利能力和净利率在十大产能企业之中保持领先地位,红狮吨毛利下滑,但保持了高度的产能利用率,天瑞产能利用率低于70%但得益于较低的综合毛利跌幅,两者均实现了盈利;冀东以垫底的价格和产能利用率注定了亏损的结局,台泥受价格的下滑影响太大,而山水更多的受产能利用率严重不足的影响;华润虽然产能利用率高于红狮,吨毛利下滑幅度低于红狮,但是净利润率表现不及红狮;华新及中国建材、中材在价格、吨盈利水平的表现上较为相似,华新更多的受益于海外市场高价带来的盈利。

浙公网安备33010802003254号

浙公网安备33010802003254号