“一带一路”战略自2013年提出以来,迅速上升到国家战略层面。2014年,“一带一路”建设战略规划开始制定,年末的中央工作经济会议强调2015年“一带一路”战略将进入重点实施阶段。今年3月,国家发展改革委、外交部、商务部联合发布了《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》,这为“一带一路”战略的实施设计了路线图,虽然具体规划尚未发布,但今年无疑是“一带一路”战略的实施元年。“一带一路”建设核心是互联互通,铁路、公路、港口等基础设施建设必然先行起航,水泥作为基础设施建设的基础原材料有着巨大的需求想象空间。笔者认为,“一带一路”不仅将带动中国沿线地区水泥需求增长和水泥对外贸易,还为中国水泥企业对外投资指明了方向。本文通过分析认为,“一带一路”核心要道(中亚和东南亚、南亚)水泥市场需求正处于快速增长期,将是中国水泥企业对外投资的主要战场。

一、中亚:城镇化驶入快速发展期,水泥产能迎扩张潮

中亚地区是古代丝绸之路的要道,作为“丝绸之路经济带”的核心组成部分,是中国陆上通往欧洲的必经之路。中亚有五个国家,分别是土库曼斯坦、乌兹别克斯坦、吉尔吉斯斯坦、塔吉克斯坦、哈萨克斯坦,总人口达到6645万人。这五个国家都属于发展中国家,城镇化率不到55%,乌兹别克斯坦、吉尔吉斯斯坦、塔吉克斯坦不足40%,城镇化处于快速发展阶段,未来基础设施、城乡建设等需求具有极大的增长空间。

图1:中亚五国总人口达到6645万人(2013年)

2014年,中亚地区水泥产销量超过2000万吨,人均水泥消费量超过300公斤/人,而2014年中国的人均水泥消费量已经突破1.8吨/人,世界人均水泥消费量在600公斤/人,显示中亚地区人均消费量处于较低水平。具体到各个国家,由于水泥产量未能充分满足国内需求,从而使得中亚各国通过进口水泥来补充不足。当前,为了满足日益增长的国内消费需求,中亚五国水泥行业正大力更新、扩充水泥产能。土库曼斯坦计划到2020年将水泥产量提升到400万吨;塔吉克斯坦2014年因前年华新水泥生产线投产产能猛增3倍以上,使得去年新疆口岸出口到塔吉克斯坦的水泥出口量大幅下跌;哈萨克斯坦2014年宣布“光明大道”新经济计划,重点发展基础设施建设,中哈同年达成产能合作共识,其中就包括水泥行业,哈萨克斯坦“瓦斯托克”投资股份公司对与中国企业合资建设水泥厂表现出很高的合作意愿;乌兹别克斯坦在2014~2016年间将投资4910万美元对9个水泥生产线进行更新和现代化改造;吉尔吉斯斯坦2014年水泥供应不足,价格持续上涨,去年上峰水泥在吉投资的吉国最大水泥项目开工。

面对中亚地区水泥市场强大的吸引力,中国水泥企业已陆续开始布局建线。华新水泥率先走入中亚地区,布局于塔吉克斯坦,2013年投产1条3000t/d生产线,迅速占据全国70%以上市场份额;上峰水泥2014年宣布与吉尔吉斯斯坦ZETH国际公司共同在当地建设一条2800t/d熟料生产线,公司持股58%;陕西药王山水泥与哈萨克斯坦卡珀塔盖宜工程有限公司签订在哈建一条5000t/d水泥熟料线。

二、东南亚、南亚:新兴市场,水泥消费潜力巨大

图2:东南亚、南亚国家分布图

从地图上看,“21世纪海上丝绸之路”从中国沿海港口群出发,经南中国海、马六甲海峡到达南亚,然后进一步连接西亚、欧洲、非洲、中东各国,因此东南亚是“21世纪海上丝绸之路”首站、南亚是“21世纪海上丝绸之路”的重要支点。截止目前,东盟十国除文莱、越南、菲律宾外,主要领导人均已表态愿积极参与“21世纪海上丝绸之路”建设,南亚地区斯里兰卡、马尔代夫、巴基斯坦是“21世纪海上丝绸之路”的重要驿站,目前也正积极争取南亚大国印度参与“21世纪海上丝绸之路”的建设。东南亚、南亚诸国总人口在23亿左右,除印度人口超过10亿外,人口过亿的国家有印度尼西亚、巴基斯坦、孟加拉国、菲律宾四国,其余国家人口均在1亿人以下。

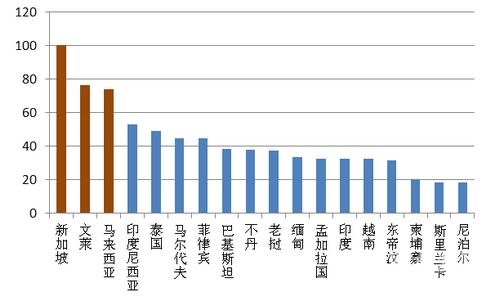

从城镇化发展水平看,除新加坡、文莱、马来西亚城镇化率超过70%以外,东南亚、南亚各国城镇化率均在55%以下,这说明多数国家仍处于城镇化发展进程之中。从人均GDP水平看,新加坡、文莱、马来西亚也是最高的,超过1万美元,其余国家均在7000美元以下,因而大部分都是发展中国家。[Page]

图3:东南亚、南亚大部分国家处于城镇化发展进程之中

数据来源:中国水泥网,中国水泥研究院

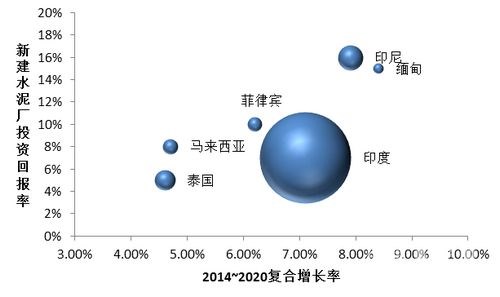

2014年,东南亚、南亚水泥总产量在6亿吨左右,印度、越南、印度尼西亚是产量大国,分别为2.8亿吨、7000万吨和6000万吨,巴基斯坦、马来西亚、泰国、菲律宾、孟加拉国紧随其后,水泥年产量在1500~3000万吨左右。南亚地区印度、巴基斯坦是水泥产销大国,两国水泥业存在着产能过剩问题,然而印度水泥企业对市场预期广泛看好,目前仍继续扩大产能;巴基斯坦是水泥出口大国,水泥出口至南非、斯里兰卡、阿富汗、印度等国家,年产能利用率在74%左右,整体仍供大于求,但巴基斯坦正在实施经济重建计划,有望大幅提升水泥需求。东南亚地区经济年均增速在5%左右,印度尼西亚、越南、马来西亚、泰国是该地区的水泥产销大国,未来水泥需求受基础设施带动有着极大潜力。根据法国巴黎银行数据,新建水泥厂投资于缅甸、印尼等国的投资回报率高于10%。

图4:东南亚、南亚主要国家投资回报率(气泡大小代表市场规模大小)

数据来源:法国巴黎银行,中国水泥研究院

近几年,东南亚、南亚地区由于自身的发展空间优势吸引了国外水泥巨头的投资,而中国水泥企业对这些地区的投资最早可追溯到90年代的中老合资企业永发万荣水泥厂,不过21世纪头十年对外投资十分少见。直到去年,正值“一带一路”规划起草之际,华新、海螺、红狮等国内水泥巨头开始明显加快向东南亚布局,特别是海螺水泥,其在印度尼西亚有着大手笔布局,同时缅甸项目也在加速推进。

三、总结

根据亚洲开发银行估计,2010~2020年间,亚洲地区需要投8万亿美元基础设施资金才能支撑目前经济增长的水平,而中亚、东南亚、南亚地区是亚洲基建需求极为旺盛的地区,“一带一路”战略的推进必将加速水泥需求的释放,中国水泥企业将在这轮基础设施建设中发挥巨大作用。中国水泥网因此也成立了海外并购基金,将组织推动中国水泥企业到海外发展。笔者认为,在中亚地区,中国水泥企业可以参与该区域的水泥产能扩张,通过新建或合资方式开展对外投资;在东南亚、南亚地区,虽然国外企业的进入、政治因素、产能过剩这些问题在现阶段相互交织使得企业对外投资面临着较大风险,但由于这些地区未来需求存在着较大的上升空间,中国水泥企业仍可以通过合资、并购的方式介入,在某些具备条件(政治、市场、资源、运输)的地区可以参与新建。

编者注:中国水泥网已发起设立海外并购基金并组织有专业团队进行管理,愿为中国水泥企业走出去助一臂之力。中国水泥研究院是中国水泥网旗下的专业研究团队,可为广大客户提供相关的行业信息与咨询服务。

浙公网安备33010802003254号

浙公网安备33010802003254号