2015年水泥产业经历了改革开放以来最为困难的一年,产量的下降、价格的下滑、经济效益的持续回落让全行业一直绷紧心弦,不敢有丝毫放松。全国水泥产量增速经历了年初的剧烈变动之后,下半年以后逐渐稳定,到9、10月份水泥市场虽未有往年“金九银十”那般火热行情,但从相关数据来看,两个月的产、销量环比均有明显回升,同时自2014年12月以来持续下滑的平均出厂价格也在此间止跌向稳,历年的产业发展规律依然有迹可循。因此,10月份之后水泥产业运行的周期性回落应也应是在意料之中的。

从2015年11月全国水泥产业的经济运行数据来看,全国水泥产、销量环比均出现明显回落,但全国水泥制造企业库存有所下降,当月全国水泥平均出厂价格在10月份基础上又有所回升,行业经济效益跟10月份相比基本保持平稳。11月份已近岁尾,如果水泥企业生产和水泥市场需求仍然能够保持第三季度以来的稳定趋势,同时行业企业能够继续合理生产,那么全年水泥产业经济运行应能平稳收尾于当前水平。但水泥产业面临的巨大的下行压力并未有明显改观。

全国水泥产、销量出现周期性回落

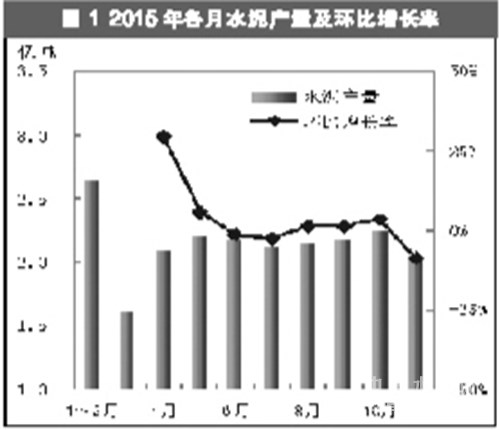

2015年8月以来,全国月度水泥产量环比持续增长,累计产量降幅持续收窄。进入11月份后,全国大部分地区气候转寒,建设工程进度总体放缓,尤其是北方大部分地区工程停工,导致水泥市场需求出现明显回落。受此影响, 11月份全国水泥产量出现明显下降。11月当月全国水泥产量2.05亿吨,环比下降8.9%,降幅为近年来同期最大幅度(图1)。

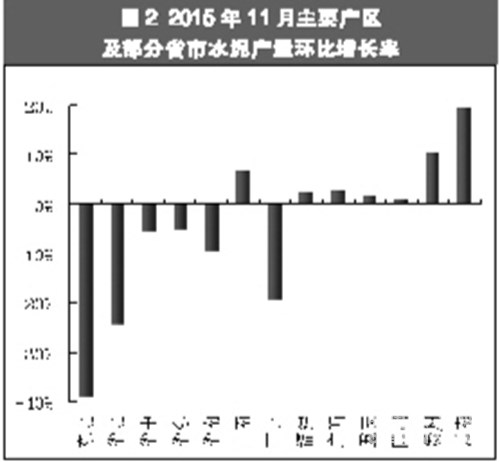

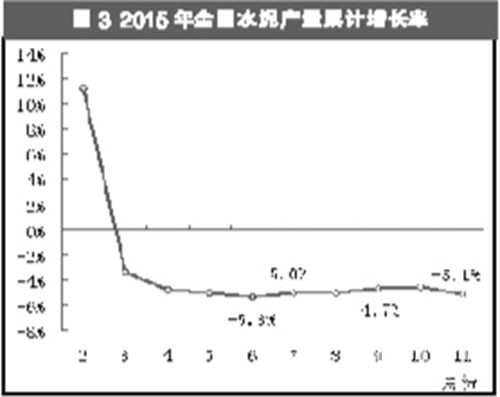

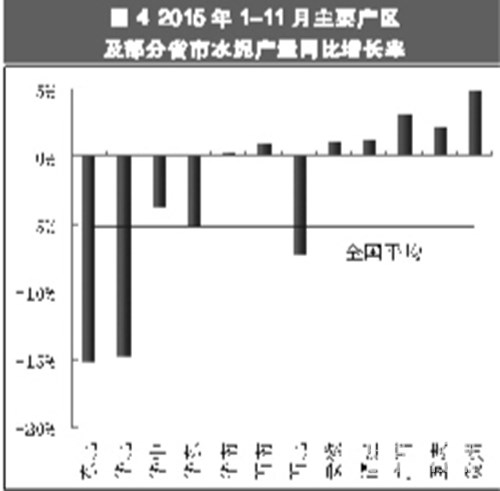

从全国水泥主要产区看,除西南地区当月水泥产量环比增长6.9%外,其他产区均出现不同程度的下降,其中东北、华北地区环比降幅超过20%,西北地区环比下降19.5%(图2);跟上年同月相比,华南、西南地区11月份水泥产量分别增长0.4%、1.0%,其他地区均有不同程度的下降。从各省市自治区11月份水泥生产情况看,仅云南、贵州、四川、重庆、广西、福建、海南、上海等8省市自治区水泥产量环比有所增长。受水泥生产回落影响,1~11月份全国水泥产量21.5亿吨,同比下降5.1%,降幅比1~10月份扩大0.5个百分点。其中,华南、西南地区1~11月份水泥产量同比仍然增长,增幅分别为0.4%和1.0%,其他区域产量同比仍然下降;安徽、福建等8省市自治区1~11月份水泥产量同比保持增长(图3、图4)。

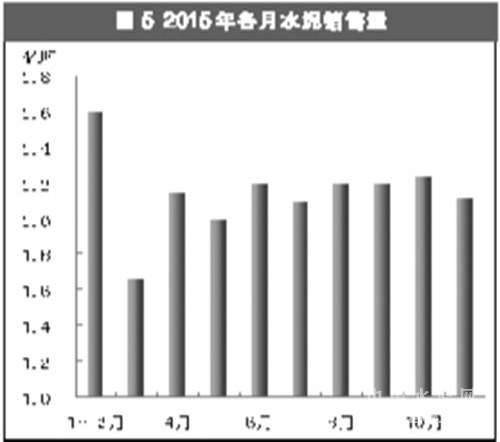

受季节性因素影响下的市场需求减少影响,11月份全国水泥销量同步出现回落。据统计,11月份全国生产企业水泥销售约2.1亿吨,环比下降约5%(图5)。同时由于市场需求降幅小于产量降幅,企业库存被进一步消化,11月末,全国企业水泥库存约1亿吨,比10月末环比下降6%。

纵观2015年全国各地水泥生产情况,全年水泥生产呈现一定的区域分化。东北、华北、西北地区从2月份开始,水泥产量就进入下降区间;华中、华东地区水泥产量则跟全国水泥产量变化情况一致,经历了2月份的高速增长之后跌入下降区间,下半年以后保持平稳波动;华南、西南地区虽然在3月份累计产量增速出现大幅回落,但同比仍然增长,跟其他地区相比呈现出明显的差异。

11月份全国水泥平均出厂价格环比继续上涨

2015年11月份全国通用水泥平均出厂价格环每吨比上涨1.0元,涨幅0.4%,延续了10月份的上涨态势。相较于10月份,11月份水泥出厂价格上扬在全国更大区域范围内有所体现,除华北、西北当月水泥平均出厂价格环比分别下降1.7%、0.5%外,其他地区水泥平均出厂价格均有所回升,其中华中和华东地区平均涨幅分别为1.0%和0.7%,对全国水泥平均出厂价格上涨起到较大的推动作用。与此相对应的是,江苏、浙江、安徽、江西、河南、湖南、广西、重庆、四川、贵州、云南等11个省市自治区11月份水泥平均出厂价格环比回升,对继续稳住第三季度以来来之不易的价格止跌趋稳态势做出贡献(图6)。

年末水泥行业经济效益平稳波动

行业经营情况仍旧低迷

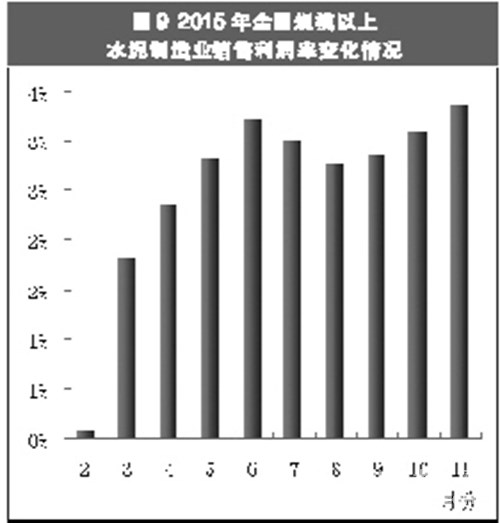

受当月价格上涨积极因素影响,2015年11月水泥行业经济效益情况基本保持平稳。11月当月规模以上水泥制造业实现主营业务收入800万元,比上年同月下降7.8%,跟10月份基本持平,当月规模以上企业利润总额47亿元,同比下降42%;1~11月规模以上水泥制造业主营业务收入同比下降9.6%,降幅比1~10月份收窄0.1个百分点,利润总额同比下降61.3%,降幅比1~10月份收窄2.5个百分点,1~11月份规模以上水泥企业销售利润率为3.35%,比1~10月份增加0.3个百分点(图7、图8、图9)。其中,西南地区1~11月份规模以上水泥企业主营业务收入同比增长7.6%,比1~10月份增加2.6个百分点。如果全国水泥市场能保持第三季度以来的稳定变化趋势,同时企业合理组织生产,2015年全国水泥产业增速将会稳定在当前增长区间,并会稳定过度到2016年。

2015年,有别于其它水泥产区,西南地区规模以上水泥企业主营业务收入持续保持5%以上的增长幅度。这主要是因为受到四川省水泥产业主营业务收入高速增长的拉动作用,2015年1~11月四川省规模以上水泥制造业企业主营业务收入同比增长29.8%,带动西南地区规模以上水泥制造企业主营业务收入12个点,但同期四川省规模以上水泥企业销售利润率仅为1.7%,低于全国水平和区域水平,2015年前11个月,四川省水泥平均出厂价格累计降幅12.0%,除主营业务外收入,其销售额的大幅增长,主要是受包括重庆市在内的周边市场需求量的拉动作用。

从其他经济指标来看,水泥企业经营情况基本保持了三季度以来的相对稳定局面,但并未有明显向好迹象。1~11月份规模以上水泥制造企业亏损面37.3%,下半年以来波动中小幅下降,比第一季度减少5.2个百分点,但比上年同期仍然高出12.4个百分点,其中,华北、西北规模以上水泥制造企业亏损面连续几个月都在50%以上;东北、华北、西北规模以上企业全行业亏损。从行业经营数据看,企业向内挖潜已近极致,短期内难以再有新的成效,1~11月份全国规模以上水泥制造企业毛利率12.6%,下半年以来仅有微幅上升,费用总额占主营业务成本比重的12.1%,跟2015年初相比有一定幅度的下降,但高于上年同期1.2个百分点。值得高兴的是,年末水泥企业应收账款回笼顺利,1~11月规模以上水泥制造企业应收账款同比增长1.1%(图10),比上年同期下降3.2个百分点,跟同期主营业务收入的比重为10.9%,跟年初40%的比重相比大幅下降,应收账款的大量回笼将会在很大程度上缓解水泥企业紧绷的资金链。1~11月份规模以上水泥制造企业资产负债率62.6%,跟前几年一样出现一定幅度的回落,但比上年同期增加2.8个百分点,增幅持续扩大,山西、内蒙古、黑龙江、吉林、重庆、四川、贵州、云南、青海等9省市自治区规模以上水泥企业资产负债率超过70%,个别地区甚至超过80%。整个行业经营压力依然很大。

水泥市场供需矛盾仍旧突出

行业投资将会继续下降

水泥工业限额以上固定资产投资2010年达到1576亿元的高峰,“十二五”时期投资增速持续下降(图11),2015年1~11月全国水泥企业完成限额以上固定资产投资911亿元,同比下降8.6%,2015年全年投资预计在1000亿元左右。其中,华中、华东、华南地区水泥工业限额以上固定资产投资分别增长30.4%、0.6%、22.5%;东北、华北、西南、西北投资降幅均超过25%,呈现出不同的变化趋势。从投资构成看,建筑安装工程占投资总量的比重为55.6%,规模投资总量仍然很大。

实际上,虽然自2011年以来,水泥固定资产投资持续5年下降,但投资总量和新建规模仍然保持相当体量。“十二五”时期水泥工业累计完成限额以上固定资产投资6000多亿元,新建新型干法生产线440余条,新增水泥熟料生产能力近6亿吨,新增水泥生产能力15亿吨。虽然在全行业逐渐认识到产能严重过剩的事实危害之后,2014年新增产能大幅减少,2015年产能同比下降,但在2014年水泥市场需求逐渐走弱、2015年市场需求明显下降的背景下,两年间水泥新增产能的积极变化对整个水泥市场供需关系的影响并未减弱,反而历年逐渐积累的供需矛盾在此时集中爆发,导致全行业经济运行持续下行。

当前日产4000吨及以上的水泥熟料生产线生产能力占全国熟料生产总能力的比重超过60%,水泥产业的技术转型和生产线的规模化、大型化发展已经完成,但同时水泥产能的全局性过剩问题更加严峻。因此从这一角度分析,2016年国内水泥投资将继续下降,水泥行业固定资产投资应会主要集中在生产工艺提升改造和水泥产业环保转型两个方面。

对下一步水泥市场需求判断仍需谨慎

企业应继续坚持理性释放产能

2015年10、11月全国水泥平均出厂价格的连续上涨固然值得欣喜,但更应清醒地认识到,这次价格的回升并不意味着市场的回暖。

一方面宏观市场环境并未根本性好转。根据国家统计局数据,2015年1~11月全国限额以上固定资产投资同比增长10.2%,下半年以来逐渐趋稳、趋平,其中跟水泥市场关系更为密切的建筑安装工程投资完成额同比增长11.8%,从9月份开始呈现止跌趋平的变化趋势(图12),新增固定资产投资从9月份开始呈现明显的回升势头,但跟上年同期相比仍有明显回落。投资增速的趋稳表明当前水泥市场面临的宏观市场需求逐渐趋稳,这也是水泥出厂价格止跌向好的前提条件,但从国家针对当前宏观经济调控的原则,特别是本次中央经济工作会议精神来看,想要依靠投资的拉动作用改善市场需求无异于画饼充饥。

另一方面,10月份和11月份水泥出厂价格的回升,实质上是市场的调节发挥了作用。2015年全国通用水泥平均出厂价格累计降幅达到12.3%,全年平均比上年每吨下降33.3元,2015年下半年跌到行业平均生产线以下,使水泥价格持续背离价值,引发了企业资金链短缺、资产负债率高企、经济效益大幅下降等一系列问题,其主要诱因就是市场供需失衡。随着第三季度以来市场需求的逐渐趋稳以及企业生产的逐渐调整,水泥市场供需在低位建立相对平衡的市场关系,同时由于生产企业对水泥价格上涨的共同期望,促使水泥平均出厂价格向合理区间回归,并在年末形成一个极值区间。这是现有市场条件下的合理变动,并非市场好转产生的需求拉动。

从2015年水泥平均出厂价格走势中我们还应得到更多一些提示。对照2014年水泥价格变化情况, 2014年2月全国水泥平均出厂价格进入下滑通道,7月份跌破每吨300元关口之后,价格跌幅急速收窄,至当年10月份有所回升,11月继续上扬,同样在第四季度形成一个峰值区间后重又持续下滑,直至2015年9月止跌,10、11月份连续微幅上扬。2015年价格变动趋势与2014年十分相似。水泥行业同仁仍应记得,也就是2014年末水泥价格“翘尾”现象一定程度上导致企业对2015年初水泥市场的误判,致使2015年初全国水泥产量同比增长12%,达到新世纪以来增速的最高点,但与此相随的是水泥价格的持续大幅下滑,行业经济效益的持续低迷,企业信心的一再下挫,至今元气未得恢复。当前尤其值得注意的是,国家统计局公布的12月份流通领域复合硅酸盐水泥(P.C32.5 袋装)和普通硅酸盐水泥(P.C32.5散装)价格上、中旬连续下挫,使人心中惴惴不安,不禁担心当前脆弱的水泥行业下一步将面临怎样的发展情形。

但不论在什么时候,面对怎样的市场行情,行业企业依然掌握着一定的主动性。在此提请企业一定要理性认识这一变化,准确研判市场形势,千万不要形成市场需求改善的假象,坚决遏制住产能释放冲动,切不要因一时之失而误人误己,再次推倒多米诺骨牌,致使行业情况更加糟糕,毕竟前车之鉴不远,而行业再也承受不起如此乱象的冲击。因此,全行业限产增效的思想仍然不能放松,应共同努力,为2016年水泥行业的开局奠定一个好的基础。