今年1~4月水泥产品量、价齐跌,经济效益持续下行。4月份水泥产量环比有所上升,但价格仍然下滑,当月主营业务收入环比有所增长,但前4月累计值同比下降幅度继续扩大,利润总额降幅仍在60%以上,水泥产业经济效益未改下行态势。

1~4月份水泥产业经济运行情况

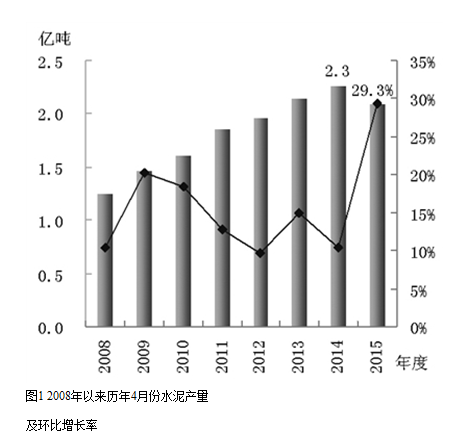

4月份当月产量有所回升,前4月累计产量降幅扩大。由于工程开工率增加,历年4月份水泥产量总有较大幅度的增长,今年4月也重现了历年发展惯性,4月份当月产量2.1亿吨,比3月份环比增长29.3%,但同比仍下降7.3%(图1)。4月份当月全国大部分省(市、自治区)水泥产量环比均有较大幅度增长,其中东北、西北地区涨势强劲,增幅分别超过100%和60%,除浙江省(环比增长超过60%)和山西省(环比增长超100%)外,华东、华北其他地区以及华中、西南地区增幅相对平缓。

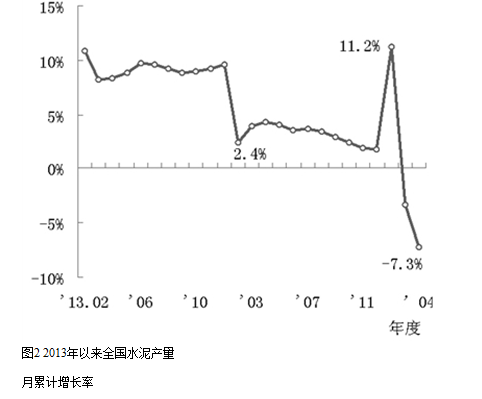

1~4月份全国水泥产量6.4亿吨,比去年同期下降4.8%——年初前4个月全国水泥产量同比下降是2005年以后十年来的第一次——降幅比前3个月比有所扩大(图2)。

今年前4个月全国水泥产量增长态势经历了“过山车”式的大起大落。前两个月全国水泥产量同比增长11.2%,增速远远高于去年全年1.8%和去年前两个月2.4%的增长率,是2013年以后水泥产量增速进入下行通道以来的最高增长速度。年初水泥产量的过快增长,有水泥大企业为消化去年年末水泥熟料库存的原因,更是水泥企业对今年水泥市场前景过于乐观所致。而春节以后受市场需求不足的制约,迫使企业迅即减少产量。3、4两月,全国水泥当月产量同比都出现负增长。前4个月全国水泥产量同比下降4.8%,意味着水泥减少产量和市场投放3000多万吨。

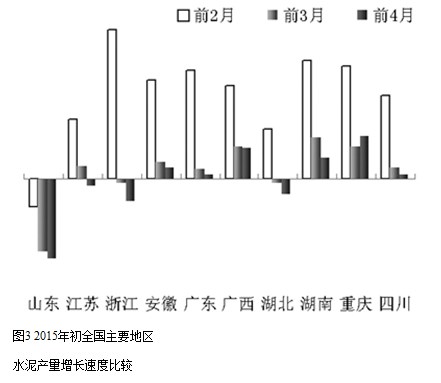

全国各地区4月份环比产量虽然均有所上升,但前4月累计水泥产量增长速度全面回落。4月份全国各地区累计水泥产量仍然保持增长的仅有安徽、福建、江西、湖南、广东、广西、重庆、四川、西藏9个省区市(图3)。

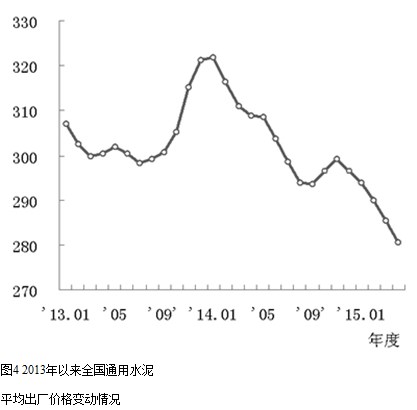

4月份水泥价格持续下降,水泥市场“寒冷”依旧。据中国建筑材料联合会信息和经济运行部、中国建材数量经济监理学会监测统计,今年4月份全国通用水泥月平均出厂价格比上月继续下降4.7元,1~4月份累计下降幅度15.8元,是2010年10月份以后最低价格(图4),前4个月平均每吨比去年同期下跌27.1元,下跌幅度8.7%。

分地区看,东北地区水泥平均出厂价格高于全国平均水平,虽然前4个月累计平均出厂价格比上年同期下降10余元,但却在全国大部分地区水泥出厂价格持续大幅下降的情况下逆势上涨,4月份东北地区全国通用水泥平均出厂价格比2014年底平均涨幅在10元左右,这在今年全国水泥价格大幅下滑的环境中是非常难得的。今年以来,华东、华中和西南地区水泥平均出厂价格下降幅度较大,如浙江、江西、贵州等4个月以来水泥平均出厂价格累计分别下降25.1元、33.3元、29.9元。4月份,全国16省(市、自治区)水泥平均出厂价格高于全国平均水平,前4个月水泥平均出厂价格累计增减值为正数,即4月份平均出厂价格比2014年底有所增长的省份只有7个,分别为河北省、辽宁省、吉林省、山东省、河南省、陕西省和新疆维吾尔族自治区。今年水泥价格的持续下降,主要原因是水泥市场需求的减弱,但其中也不乏大水泥企业集团为进一步争取市场份额而明争暗斗的推波助澜。

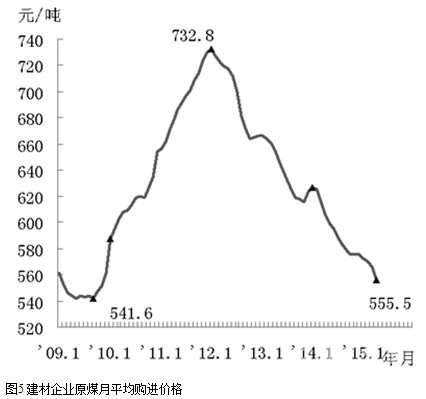

今年以来水泥价格持续下降,另一个不容忽视的因素是国内煤炭价格持续下滑为水泥价格下探提供了一定空间。2003~2011年间全国煤炭价格持续上涨,涨幅超过200%,2012年初达到最高点,然后进入下行通道,波动下行。从2014年5月份建材企业原煤月平均购进价格跌破600元/吨后,一年来已持续下降近50元。据中国建筑材料联合会信息和经济运行部、中国建材数量经济监理学会监测统计,今年4月份全国建材企业煤炭购进价格平均每吨555.5元,1~4月份平均比去年同期下降52.6元(图5),吨水泥煤耗成本因此下降5元左右。在水泥行业产能过剩的背景下,煤炭价格持续下降导致水泥煤耗成本降低,为企业之间的价格战、为水泥价格继续下探提供了一定的空间。但随着5月份水泥价格的再次下降,“煤炭因素”带来的可探空间已经微乎其微,根据国家统计局对流通领域重要生产资料市场价格变动情况的统计,5月份P.C32.5袋装水泥和P.C42.5散装水泥市场价格分别下降19.4元/吨和21.7元/吨,5月份全国通用水泥平均出厂价格很有可能已经跌破270元/吨,水泥行业面临大范围洗牌的可能性在放大。

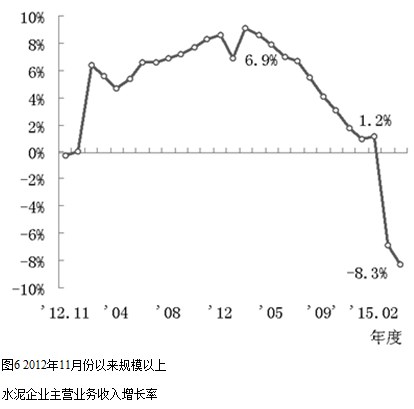

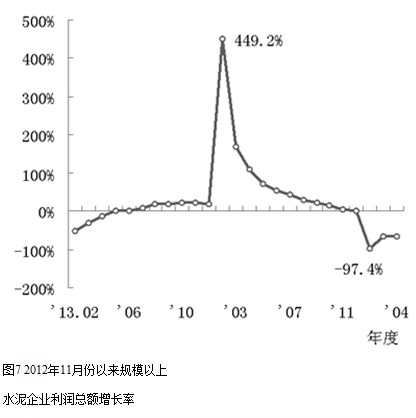

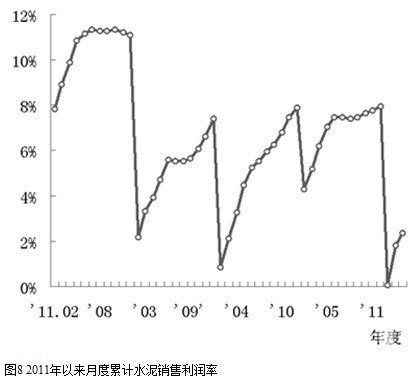

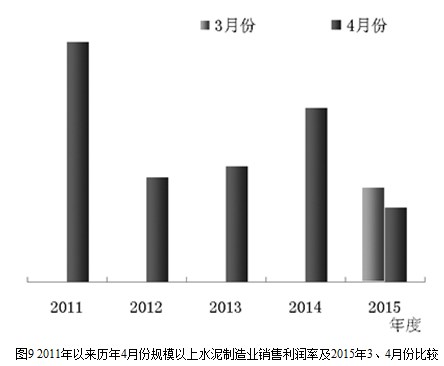

1~4月份规模以上水泥制造业销售额降幅进一步扩大,利润总额仍然大幅下滑。受水泥销售量和价格“双跌”影响,1~4月份全国规模以上水泥企业实现主营业务收入2500多亿元,同比下降8.3%,降幅比1~3月份扩大1.4个百分点(图6),实现利润总额59.8亿元,比上年同期173.2亿元相比下降65.5%(图7)。1~4月份全国规模以上水泥制造业销售利润率为2.4%,比上年同期下降3.9个百分点。根据水泥产业运行规律,历年来水泥月度累计销售利润率从年初到年终呈总体上升趋势,今年开局也延续了这一趋势,但由于今年开局起点太低,前两个月全国规模以上企业销售利润率仅0.07%,且由于价格持续下降,导致今年前4个月水泥销售利润率处于近年来同月的最低位(图8)。

4月当月由于水泥产量环比出现较大增幅,规模以上主营业务收入近770亿元,比3月份环比增长11.6%,同比下降10.9%,实现利润总额不到30亿元,环比下降12.7%,比上年同月下降62.3%。4月份当月规模以上水泥企业销售利润率为3.6%,比3月份下降1个百分点,比近年同月水平相比亦处于低位(图9)。

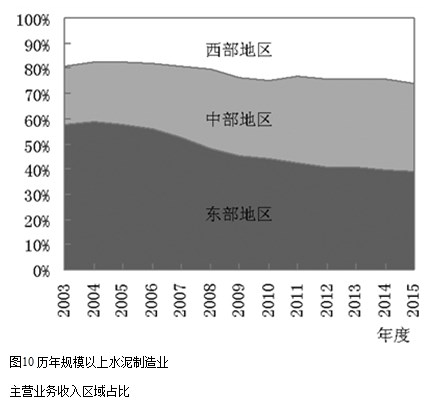

今年1~4月份东、中、西部地区规模以上水泥制造业主营业务收入同比分别下降,降幅分别为12.6%、8.5%、0.6%,主营业务收入占全国比例分别为38.7%、35.3%、25.9%,自2006年以来随着水泥产业发展重心向中、西部偏移,中、西部水泥投资和销售额占全国比例不断增加,到2008年中西部规模以上水泥企业主营业务收入占全国比例超过50%,2014年超过60%,虽然今年水泥全行业出现下行态势,但截至今年4月份,中西部规模以上水泥企业主营业务收入占全国总量比例达到61.3%,比重仍在增加(图10),但西部地区盈利能力下降,今年前4个月西部利润总额同比分别下降90.6%,利润总额占规模以上水泥企业利润总额的比例仅为5.2%,跟2014年全年24.3%的比例相比下滑明显,西南几乎全部地区及西北部分地区水泥价格大幅下降是其主要原因。

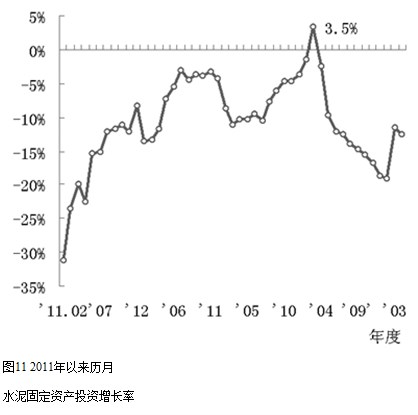

水泥投资仍然持续下降,资金投向有所变化,东部地区投资出现较快增长。今年1~4月份全国水泥制造业完成限额以上固定资产投资200多亿元,同比下降12.5%,降幅比一季度扩大,也延续了2011年以来的持续下降态势。2002年以后,水泥产业进入发展高峰期,2003~2010年间水泥制造业固定资产投资平均增速超过40%,随着水泥市场的饱和,2011年水泥产业到达发展极值后,固定资产投资开始下降,而后随着水泥产业产能过剩问题的逐渐凸显,水泥制造业投资持续同比下降至今。

[Page]

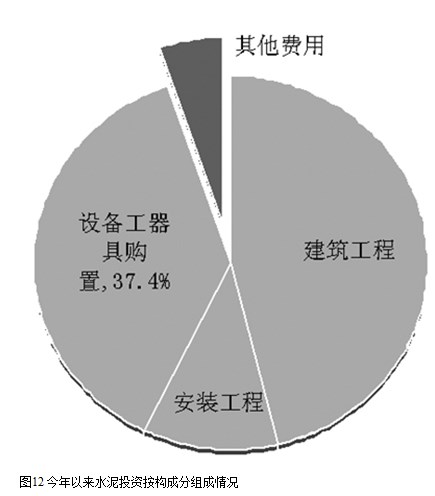

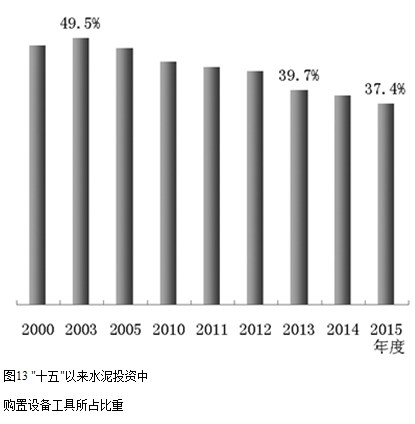

今年前4个月,水泥制造业完成的限额以上投资按构成分,建筑安装工程占投资总额的57.3%,设备工器具购置占37.4%,其他费用占5.3%(图12)。“十一五”时期以来,同“十五”末期相比,水泥制造业固定资产投资中用于购置工器具设备投资的比例出现下降,“十五”末期,用于购置工器具设备的投资占行业总投资的47.5%,到2014年末下降到38.9%,2015年前4个月为37.4%,继续下降(图13),但这一比重跟2014年前四月相比有所扩大。购置工器具设备投资比重下降,用于建筑安装工程的比重增加,说明“十一五”时期,增量扩能仍是我国水泥产业发展的主基调。

从另一角度分析,投资中设备工器具购置比例的变动实际上与我国新型干法水泥熟料生产工艺的发展历程有关。我国新型干法水泥熟料生产工艺的快速发展始于“十五”期间,2003年我国新型干法熟料生产能力比重不到全国熟料总产能的20%,其中4000吨及以上生产线实际运营能力也仅占新型干法总运营能力的25%左右,新型干法生产线平均日产规模1800吨,当年水泥制造业限额以上固定资产中用于工器具购置的比例接近50%,随着“十一五”和“十二五”期间我国新型干法技术的不断成熟、推广以及水泥产业规模的快速扩张,设备工器具购置在水泥投资中所占比例逐渐下降,到2013年新型干法熟料产能占全国熟料总产能的比重已超过95%,4000吨及以上生产线实际运营能力所占比重已超过全国新型干法熟料总运营能力的60%,新型干法生产线平均日产规模达到3300吨,当年投资中工器具投资比例也降到40%以下。“十二五”期间工器具投资比例的持续下降也从侧面反映出我国水泥制造业生产技术装备水平提升缓慢以及同质化发展的尴尬处境。

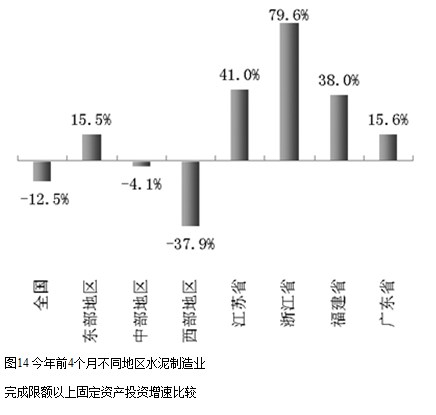

分区域看,1~4月份东、中、西部地区水泥制造业累计完成限额以上固定资产投资增幅分别为15.5%、-4.1%、-37.9%。2014年东部地区水泥制造业完成限额以上固定资产投资比2013年下降27.2%,今年以来东部地区水泥制造业固定资产投资与全国水泥制造业投资增长趋势相悖而行,前4个月均保持两位数以上增速。其中江苏、浙江、福建、广东均保持了较高的增长速度(图14),四省水泥制造业完成限额以上固定资产投资额度近40亿元,超过东部地区水泥投资总额的45%,接近全国水泥投资总额的20%。在水泥产业投资持续下行的背景下,今年东部大部分地区水泥投资高速增长引人深思,引人关注。是该区域水泥产业装备正常情况下的周期性更新换代,还是区域内水泥企业应对当前形势的亡羊补牢,抑或是水泥企业巨头为本轮水泥产业周期后、新一轮产业发展布局的未雨绸缪?仍需进一步观察研究。

但可以肯定的是,在水泥产能过剩的背景下,今年水泥投资已经显现转型升级迹象。水泥投资中工器具设备投资比重在历经多年下降后首次回升,这背后应是水泥企业为应对当下残酷竞争而进行的成本控制、设备改造,是环保政策日趋严厉下的减排设备投资,是水泥企业延伸产业链的进一步行动。

[Page]

今年水泥产业发展分析

今年水泥产业将会走向何方,宏观市场的拉动作用仍是关键。

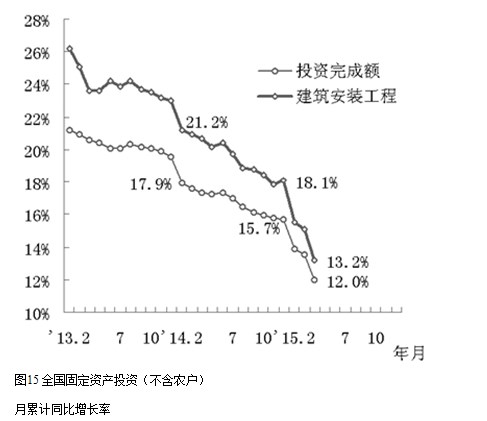

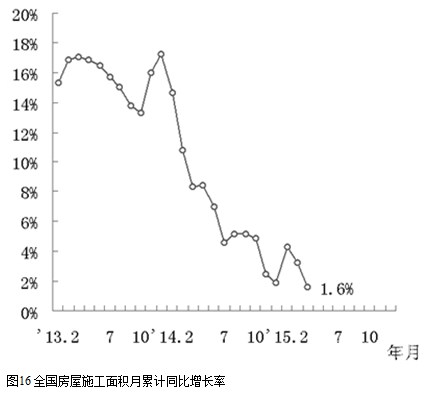

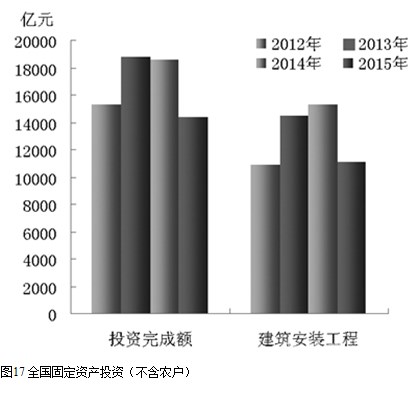

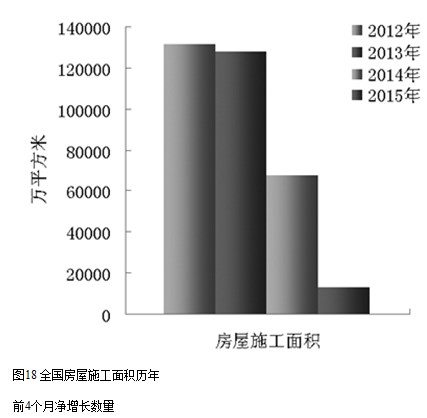

据国家统计局数据,今年1~4月全国固定资产投资(不含农户)完成额12万亿元,同比增速滑落至12%,增速比去年同期回落5.3个百分点。该增速不仅远远低于金融危机时期增速,而且是2001年以来同期最低增长速度。对比投资增速,建筑安装工程量滑落速度更快。今年1~4月全国固定资产投资(不含农户)完成建筑安装工程量8.4万亿元,同比增长13.2%,增速比去年同期回落7.5个百分点(图15);房屋施工面积82.9亿平方米,同比增长1.6%,增速比去年同期回落6.7个百分点(图16)。

在目前水泥产业结构下,固定资产投资的拉动作用仍然至关重要。我国固定资产投资增长速度从2013年以后开始下滑,2013年全国固定资产投资(不含农户)年增长19.6%,增速比2012年下滑1个百分点,而19.6%的年增长率所带来的年增加额是8.6万亿元,仍然高于2012年7.5万亿元的年增加额;2013年全国固定资产投资建筑安装工程量年增长23%,增速比2012年高0.9个百分点,年增加额是6.7万亿元,远高于2012年5.2万亿元的年增加额;2013年全国房屋施工面积年增长17.2%,增速比2012年高1.6个百分点,年增加施工面积21.4亿平方米,远高于2012年16.5亿平方米的年增加量。2014年全国固定资产投资(不含农户)年增长率滑落到15.7%,其中建筑安装工程量增速滑落到18.1%,年增加额分别为6.5和5.0万亿元,仍然保持庞大增量。这也是这两年投资增速虽然回落,钢铁、水泥等建材产品需求仍然保持较快增长的原因(图17)。

根据测算,15%应是当前我国固定资产投资增长速度的临界点。如果今年我国固定资产投资增速保持在15%以上,我国固定资产投资年增加额仍然能达到8万亿元以上,建筑安装工程年增加量在6万亿元以上,其拉动的钢铁、水泥等建材产品数量依然可观。而事实上,今年前4个月我国固定资产投资(不含农户)净增加额1.3万亿,比2014年同期的1.6万亿萎缩近20%,建筑安装工程净增额1万亿,比2014年同期的1.3万亿萎缩近25%(图17),房屋施工面积增量更是萎缩80%以上(图18)。在建筑安装工程增量大幅度萎缩的背景下,钢铁、水泥产量的下降也就不足为奇了。

今年年初,水泥行业普遍寄希望于春节后施工季的到来,能够扭转全国固定资产投资和建筑安装工程量增长速度回落的趋势,但现在看来已是过度乐观。从历年水泥产业的运行规律来看,今年水泥行业经济运行走势还有2个节点,一个是6月份,一个是9、10月份,2个节点都是往年水泥产销在一年中的高峰。如果今年全国固定资产投资和建筑安装工程增速能在今年水泥产销的2个节点之前扭转继续滑落态势,今年水泥市场销售与价格走势有望在2个节点之后达到谷底。至于水泥销售、价格、经济效益的回升,从目前趋势看来今年应是基本无望。

作者:周鸿锦 冯 帅 单位:中国建筑材料联合会信息和经济运行部中国建材数量经济监理学会