据中国水泥网研究院整理统计,截止到12月初,2015年全国水泥行业发生的并购案例(包括股权转让/股权收购等资产交易、增资、二级市场收购等交易方式)共20余件,与去年相比数量略少,但是本年度发生的水泥企业并购事件具有影响大、持续发酵时间长的特点,且整体交易规模不逊于去年。在需求急速下行且未来前景不甚乐观的背景下,水泥企业即将开启新一轮的“大鱼”吃“小鱼”、“大鱼”之间相互参股渗透、“小鱼”调整战略步伐的并购时代,未来水泥行业或许会上演战国时代群雄争霸的戏码,强者吞并弱者,然而这样的群雄争霸却会显得柔和的多,强者弱者之间的讨价还价不会过于激烈,毕竟市场现状及行业产能现状及未来较为明朗的发展趋势已令弱者退无可退。

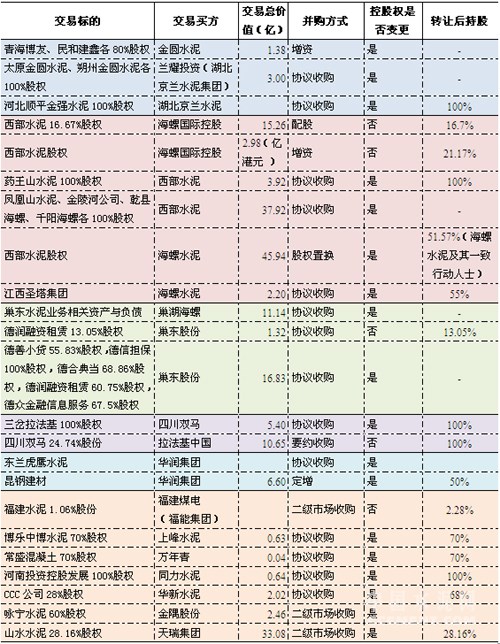

表1:2015年以来水泥行业并购事件汇总

数据来源:Wind资讯,中国水泥网研究院整理

从涉及企业来看,从前的并购大户中国建材近两年放缓兼并重组步伐,今年以来据其公开报告中显示水泥板块只收获了四川女娲建材、牡丹江市江达城建商砼和鸡西市城海水泥(中报显示后两者为2015年1月1日收购,但从2014年数据来看,显然这两个企业在2014年已经计入北方水泥产能,只是财务数据列入到2015年),2014年公司用于水泥、混凝土板块资产收购的治本支出只有2013年的不到十分之一,2015年上半年公司并购的净资产比去年同期减少;海螺水泥不紧不慢地执行着年度并购计划,收购江西圣塔完成了海螺水泥年度并购目标的一半,此后11亿“被动”接盘巢东股份水泥资产板上钉钉,500万吨水泥产能将在被收入囊中,同时海螺水泥入股、增持西部水泥,随后将海螺水泥位于陕西的四家子公司注入西部水泥换股,交易完成后海螺水泥或海螺国际将成为西部水泥的控股股东(占西部水泥扩大后已发行股份约51.57%)。其他企业除轰动全行业的山水水泥股权变化事件之外,金圆水泥资产结构调整、湖北京兰水泥抢滩京津冀、同力水泥业务结构调整等事件都成为水泥行业多事之秋的重大变革。

[Page]

重点并购案例分析:

1、海螺水泥:行业低迷时期并购加速

海螺水泥在其发展初期曾经经历过大规模并购的阶段,随后并购方式被新建取代,直到2011年规模并购再次启动,2011-2012年海螺水泥在中南、西南和西北并购多条熟料生产线,随后的2013、2014年并购动作放缓,2015年,行业更显动荡不安,海螺水泥再次发力西北、华东地区,控股西部水泥、全盘接管巢东股份水泥业务、控制江西圣塔集团水泥业务,进一步提升其在西北、华东地区的市场话语权。2015年海螺水泥的并购产能目标为1000万吨,巢东股份、江西圣塔集团的产能合计已经完成年度计划,控股西部水泥(海螺及其行动一致人士)之后水泥产能置换为权益产能再增加近500万吨。

海螺水泥VS巢东股份、江西圣塔

海螺水泥早在2007年就已经成为巢东股份第二大股东,并拖管了巢东股份水泥业务运营,两者纠缠了八年的关系终于2015年有了名正言顺的说法,在今年第一大股东昌兴矿业将股份转让之后海螺水泥“被动”顺位成为第一大股东,10月份,巢东股份披露拟将水泥业务相关全部资产与负债出售给海螺水泥的全资子公司巢湖海螺。实际上海螺水泥与巢湖股份的竞争关系比较微妙,在同一市场上,巢湖水泥往往都是海螺水泥的追随者,海螺水泥不管是被动也好主动也罢,接受巢湖水泥一方面为其产能扩张再添一棋,另一方面区域内话语权得到进一步提升。

据业内传言,海螺水泥进入江西境内曾属意于万年青,但后来万年青借助央企完成了区域内水泥整合,并透过合并报表及持股南方水泥使上市公司分享收益。海螺水泥在江西完成北部九江、新余分宜、上饶弋阳的布局之后通过收购圣塔水泥布局赣南地区,形成全省南北连通。圣塔水泥在赣州地区产能仅次于万年青,将圣塔水泥的540万吨水泥产能(熟料产能480万吨)收入囊中,海螺水泥在江西的熟料产能将近翻一番,成为江西第三大水泥企业,提升了海螺水泥在江西境内的市场占有率和话语权。

海螺水泥VS西部水泥

海螺水泥从入股西部水泥到增持再到以资产置换股权,即将逐步达到控股西部水泥的目的,尽管没有要约收购这种实质的资产重组,但实现区域市场定价权提升的目的基本已经达到。海螺水泥将位于陕西境内四家子公司全部注入到西部水泥,共1040万吨水泥产能,置换西部水泥股权最终获得51.57%控制权,在这之前之后西部水泥收购了药王山水泥(220万吨水泥产能)100%股权,海螺水泥与西部水泥的资产股权置换之后海螺水泥占西部水泥的权益产能达到1500万吨左右,产能实际增加500万吨左右。

海螺水泥与西部水泥合作后在陕西省的熟料产能占有率将达到39.7%(合并前海螺水泥的产能占有率为16.8%,西部水泥的占有率为23%),两家企业的市场定价权将得到大幅提升。西部水泥的地理位置是“一带一路”的受惠者,而海螺水泥似乎是坚定不移的相信“一带一路”对于未来中国经济及中国水泥行业的亮点之一,无论是国际化发展还是国内,都以“一带一路”沿线作为发展重心。尽管短期来看收益不明显,但海螺水泥看中的是长期发展。

海螺水泥控股西部水泥或将打开上市水泥公司之间的兼并重组大门,地方性龙头企业依附全国性大型水泥企业而生或将成为水泥行业新的格局。

2、天瑞水泥:市场上的小猎豹,入主山水祸福难料

天瑞水泥VS同力水泥

天瑞水泥作为河南省龙头水泥企业2014年年底至2015年年初快速多次举牌同力水泥,一举超越通过定增获取第二大股东之位的中联水泥,尽管代价不菲,但通过大宗交易和集中竞价交易来获得二股东之位的市场行为似乎可以少一些诟病。同力水泥在河南省境内第三大水泥企业,2014年年中先向中联水泥定向发行股份,使中联水泥成为同力水泥第二大股东,之后与中联水泥和平“划分”市场分而治之,且两者有进一步深入整合河南水泥及混凝土市场的意愿,但迟迟未见下一步行动。天瑞进入后,同力水泥股权格局发生重大变化,更有传闻河南省投资集团计划将同力水泥卖给天瑞。而同力水泥今年吸收了河南省投资控股100%股权的事似乎令事情再添变数,而业内则认为这件河南省国资改革意图借壳同力水泥的事件恰恰坐实了河南水泥版图将由三雄鼎力裂变为两雄争霸的趋势。

从市场范围来看,天瑞水泥与同力水泥的市场交集不是很多,而与中联水泥的市场重合点更多一些,天瑞水泥如果通过资本市场的运作与同力水泥结成牢不可破的合作关系,豫西豫北市场则增加了市场话语权。

天瑞水泥VS山水水泥

自2013年底山水水泥退股风波起,山水水泥的股权大戏就备受业内关注,就在山水内部股权之争仍在持续发酵之时,天瑞集团悄然在二级市场大规模扫货,转眼间山水水泥易主,天瑞成为其控股股东。然而天瑞得到控制权却道路曲折,取得控制权之后是福是祸同样难料,一方面天瑞集团成功入主山水水泥董事会之后面临的首要问题是债务偿还问题,另一方面,此次董事会中国建材和亚洲水泥没有参加,而这两者此前多次声明要约收购,在全新董事会面世之后两者不太可能没有什么动作,同时业内认为张氏父子不会就此罢手,天瑞集团控股山水之后的路也将困难重重。

2015年天瑞集团在资本市场大动干戈,花费大价钱向同行业内的上市公司出手,善于资本运作的天瑞集团似乎酝酿着更大的布局。从行业角度来看,无论是晋升同力水泥第二大股东,还是控股山水水泥,尽管没有100%的兼并,但似乎都从资本参股渗透的角度诠释了未来水泥企业兼并重组的趋势。

3、华润水泥:与昆钢合作云南称霸

一直以来以稳扎稳打著称的华润水泥在2015年再添一重量级合作伙伴--昆钢控股,两者以云南水泥建材集团有限公司(即昆钢水泥增资扩股之后的目标公司)为合作平台,华润水泥持有40%权益,昆钢控股持有60%权益。合作之前,华润水泥在云南的熟料产能只有350万吨,昆钢水泥投产产能不到1500万吨,在建产能270万吨,合作之后两者在云南总的熟料产能近2100万吨,成为云南产能最大的水泥“团伙”,超过合作前最大水泥集团中国建材100万吨。强强联合不仅有助于增强企业自身的市场掌控力,将更有助于促进地区的行业结构调整。

昆钢水泥前期发展以并购为主,自建产能在2012年以后投产,尤其是2014年昆钢水泥有多条生产线投产,可是恰遇全国水泥需求走下坡路的阶段。云南地区水泥企业众多,前4家水泥企业熟料产能集中度为52%,全国排名倒数,华润水泥与昆钢合作之后,如果将两者位于云南的水泥资产全部合并注入到云南水泥建材集团,前4家企业集中度将上升至58%(包含昆钢在建生产线产能)。然而这一集中度水平在全国范围来看也并不算可喜,可以设想,两者未来在云南省境内将继续整合其他水泥企业,以大幅提升这个组合的市场占有率。

华润水泥在与昆钢合作之前在广西正式控股东兰虎鹰水泥,填补了华润水泥在广西西北地区的空白。按照新闻报告,华润水泥只是控股了广西虎鹰水泥位于东兰县的粉磨站,而广西虎鹰水泥在河池市建有两条4000t/d的熟料生产线,并在宜州、大化分别建有粉磨站,是广西西北地区最有影响力的水泥企业。如果华润水泥以东兰虎鹰为切入点,能够将虎鹰水泥整体纳入旗下,将丰富华润水泥在广西的布局,同时可以有效抵御北面贵州南下的水泥。

[Page]

4、中小型水泥企业的转变:金圆水泥、湖北京兰水泥

在大型水泥企业以风卷残云之势收购小企业的年代已经过去的时候,大型水泥企业的并购方式发生转变,大企业之间相互参股或合作、大企业放缓并购小企业的步伐,中小型水泥企业在行业格局即将发生明显改变的时候出路只有两个:退出还是留下来,或者留下来是为了更好的退出。金圆水泥、湖北京兰水泥是2015年中小型水泥企业布局转变的两个最鲜明案例,无论长期来看是否仍会留在水泥行业,至少他们当前的选择都是为了能在水泥行业不景气的时期更好的发展下去。

金圆水泥:剥离资产调结构,未来发展战略明晰

金圆水泥在借壳光华控股成功进入资本市场之后,开始调整自身的业务结构,一方面金圆水泥从山西“撤军”,集中力量发展青海地区;另一方面通过收购青海混凝土企业股权扩大产业链延伸力度,进一步提升盈利能力。金圆水泥表示此番业务调整是为了强化青海区域已有的市场优势,加强综合竞争力。金圆水泥目前是青海省水泥产能最大的企业,市场占有率达35%,且生产线布局均在青海区域主要的消费市场,同时可向西藏输送水泥。金圆进军混凝土市场,收购的混凝土公司主要集中在西宁、海东两大城市,通过产业链的进一步延伸,有利于稳定公司的销售渠道、控制终端客户,实现上下游产业链共同发展。

同时环保领域和海外发展也是金圆水泥未来规划的两个大方向。金圆水泥成立了河源金圆环保科技有限公司、互助金圆环保科技有限公司和格尔木宏扬环保科技有限公司,三家环保企业将对河源金杰、互助金圆和青海宏扬现有的熟料新型干法水泥生产线实施嫁接改造,分别建设废弃物处理系统,利用水泥窑协同处置工业固(危)废弃物。2013,金圆水泥海外工作组成立,并积极进行项目前期工作,考察了东南亚、非洲、拉美等发展中国家和地区,为加速开拓海外市场,金圆水泥在今年成立了香港金圆国际发展有限公司,注册资金一亿美元,将依托香港公司这一投资平台,重点考察东南亚及其他国家。

京兰水泥:接盘金圆山西水泥资产,华北布局前景堪忧

京兰水泥在湖北省境内熟料产能规模位列第四,在鄂中地区偏安一隅。2009年7月-2010年3月,华新曾与收购京兰,但最终未能成行,令此事终止的原因是葛洲坝开出高于华新水泥此前协议的收购价格。然而葛洲坝与京兰水泥“暧昧”良久最终仍未能结为良好姻缘,葛洲坝于是在2014年重组了同处于鄂中区域的另一重要企业钟夏水泥,双方合资设立葛洲坝钟祥水泥有限公司,钟夏水泥将其水泥经营性资产转让给钟祥公司。于是京兰水泥在鄂中的地位变得岌岌可危。2009-2010年间,京兰水泥在甘肃、河北新建生产线,甘肃生产线在兰州榆中,是榆中最大规模的水泥企业。然而甘肃主要消费市场兰州基本上由祁连山掌控,京兰水泥的话语权较弱。在河北易县水泥市场基本上是京兰水泥、金隅和冀东三家企业主导,三家企业在当地写作较好,市场维护较为稳定。

2015年,京兰水泥将金圆水泥山西的水泥资产收入囊中,同时在河北再步一棋,华北布局扩大规模。然而,从2014年以来华北区域水泥市场出现明显的下行趋势,山西原金圆水泥的布局和产能规模不具明显优势,河北布局尽管出现由点及线的良好发展但整体仍受金隅、冀东较大压迫。京津冀一体化或许是吸引京兰水泥北上的一个重要因素,然而一体化发展对水泥需求到底能够带来多大的利好刺激笔者认为不可盲目乐观。

古语有云“穷则变,变则通,通则久”,未来的经济结构调整及发展方式变革已经越来越明朗化,水泥需求的变化使得水泥企业传统的运营方式已经到了穷途末路,打破前景黯淡的重要方式和重要途径就是改变现有格局,用兼并重组、提高集中度的方式“划分”新的“版图”。从2015年企业并购大戏中我们可以展望,无论是直接吞并的残酷厮杀,还是互相参股的和谐共处,水泥行业的格局变化在未来很长一段时间内将要主动和被动地隆重登台。

浙公网安备33010802003254号

浙公网安备33010802003254号