2016年一季度,水泥行业实现产量同比增长的良好势头,需求端固定资产投资尤其是房地产投资的回暖在一定程度上拉动了水泥需求的增长,华东地区随着春节停窑结束以及需求的恢复,产能利用率已经恢复至75%-80%,北方地区仍略低。3月份是全国水泥产量及水泥价格出现反转的重要时段,单月水泥产量同比增长24%,同时,全国大部分地区尤其是华东地区为主市场价格开始止跌上扬,多轮上涨使得市场出现底部回升的趋势。

1、基建、房地产增速大幅上涨,拉动水泥需求快速回升

全国整体形势向好

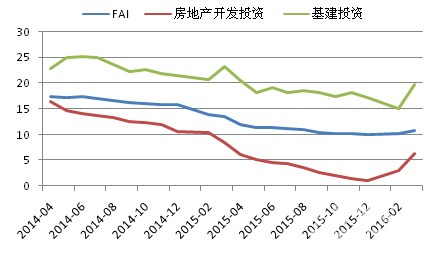

一季度,全国固定资产投资同比增长10.7%,增速较去年全年上涨0.7个百分点,3月单月固定资产投资增速为11.16%,达到近半年以来最高水平。全国房地产开发投资也在今年开始出现明显恢复,在去年基数较低的情况下一季度房地产开发投资出现6.2%的同比上涨;3月份开始各地基础设施投资也加快速度,全国基础设施投资增速提升至19.6%,较去年全年上涨2.4个百分点,而3月当月基础设施投资同比增长23.2%,从各省市来看,山西、陕西基础设施投资增速达到68.9%、48.1%的高水平,只有个别省市出现同比负增长(如广东)或低速增长(如江苏)。

图1:全国固定资产投资、房地产开发投资及基建投资增速走势(%)

数据来源:国家统计局、中国水泥研究院

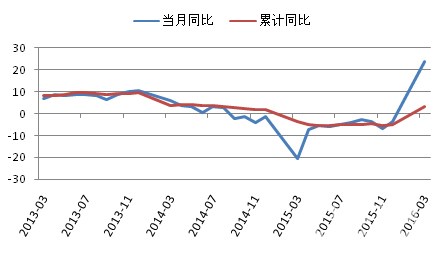

房地产开发投资和基础设施建设投资的恢复性增长拉动水泥需求快速回升,一季度全国水泥产量累计4.44亿吨,同比增长3.5%;其中3月份单月产量2亿吨,同比增长24%,结束了14个月单月产量同比下降的走势。

图2:全国水泥产量当月、累计同比增长情况(%)

数据来源:国家统计局、中国水泥研究院

区域存较大差异

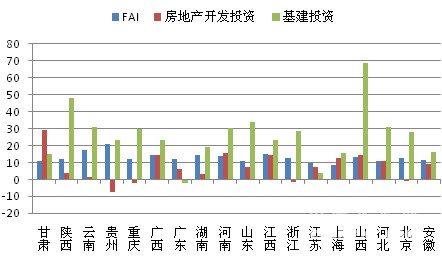

分区域来看,华东地区尤其是江浙皖一带仍是水泥产量上涨的主力军,江苏一季度产量同比增长7.74%,安徽一季度产量同比增长6.25%。然而,从需求端的增长情况来看却可以看出不同地区拉动水泥产量增长的驱动力不同。例如江苏省一季度房地产投资实现7.3%的增长,较去年同期增长2.9个百分点,而同时全省固定资产投资同比增长9.3%,较去年同期下降2.2个百分点,全省基建投资同比增速也只有3.4%,低于全国大部分省市,由此可以看出,除了周边市场水泥需求的提升,拉动本地水泥需求的主要驱动力为房地产投资。安徽省一季度房地产投资同比增长8.7%,较去年同期提高1.8个百分点,基础设施投资同比增长16%,较去年全年有所回升,但全省固定资产投资增速较去年同期下降2.7个百分点,因此房地产和基建成为拉动水泥需求回升的主要动力。

图3:部分省市一季度固定资产投资、房地产投资、基建投资增速情况(%)

数据来源:国家统计局、各省市统计局、中国水泥研究院

从各区域来看,东北地区一季度水泥产量仍然同比大幅下降,由于各省官方产量数据尚未公布,根据需求端及水泥消耗情况我们预计华北地区水泥产量出现小幅上扬为大概率事件,华东、西南地区水泥产量同比上涨同时西北、中南地区产量同比下降概率较大。

2、需求回暖与企业推涨助力市场价格触底反弹

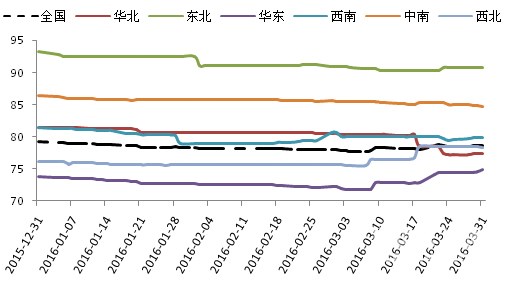

一季度前两个月,全国水泥市场价格仍然低迷并呈下行走势,3月份随着企业错峰停产或春季停窑检修结束,生产与市场双双启动,华东地区引领全国水泥价格开始触底反弹,3月出现明显上涨的除了华东大部分地区以外,西北的陕西、新疆,东北的辽宁、西南的贵州及中南的河南部分地区价格也出现上调。截止到3月底全国水泥价格指数为78.69,较2月底上涨0.62个点,由于涨价区域偏少,因此全国整体价格仍较年初低0.43%。

图4:全国及六大区域一季度水泥价格指数走势

数据来源:中国水泥网、中国水泥研究院

[Page]

一季度华北地区价格持续下滑,华北地区在2012年就已出现水泥需求下降的情况,尽管2013年水泥产销量有小幅正向增长,但接下来的2014、2015年产量同比大幅下降。下游需求持续疲软、产能严重过剩导致价格从2014年下半年的缓慢下行发展为2015年下半年的快速下行。

表1:全国及各地区3月底水泥价格指数环比、同比情况(%)

数据来源:中国水泥网、中国水泥研究院

部分地区价格上涨并非需求有较大改善,而是由于区域水泥价格持续低位,企业亏损严重,在需求恢复前期企业涨价意愿强烈,在协会的协调推动下或企业之间的协调下对出厂价进行上涨调整,但由于推涨价格针对新订单,而一季度内大部分企业出货仍为旧订单,因此价格调涨情况不明显。第二季度在大部分地区需求渐旺以及企业推涨的情况下,市场成交价格上涨预计将蔓延至全国。

3、企业一季度盈利压力山大,盼后期提价涨利

2016年一季度,重点水泥企业收入同比下降9%,净利润同比下降236%。23家披露一季度业绩报告的水泥上市公司净利润总额为2.56亿元,同比减少87.72%,降幅较去年同期扩大超过35个百分点。而如果排除多板块经营且水泥以外板块规模较大的上市企业,包括葛洲坝、中国建材、金隅股份、尖峰集团、中材股份、亚泰集团6家公司,其余17家以水泥生产销售为主业的上市公司2016年一季度净利润之和则为亏损5.2亿元。在这些上市公司中,海螺水泥一家净利润达到11.55亿元,海螺水泥在水泥行业中对于行业整体利润获得的中流砥柱之位可见一斑。

表2:水泥上市公司一季度归母净利润情况(元)

数据来源:各企业一季度财报、Wind资讯、中国水泥研究院

与去年同期相比,大部分水泥上市公司今年一季度盈利水平有所下降;营运能力方面指标上涨和下降的企业数量基本各占一半,尽管整体存货略有增长,但一半以上企业存货周转天数有所下降;偿债指标同样同比上涨与下降的基本各占一半。

从下表可以看出一季度金隅股份销售毛利率是23家上市公司中最高的,这与公司的一季度房地产板块的好转有关,由于公司所在区域一季度水泥价格仍处下行走势,预计公司水泥板块一季度毛利率继续下滑。

金圆股份今年一季度应收账款大幅增加,公司2015年年报表示因新收购商品混凝土公司导致公司应收账款大幅上涨,今年一季度的应收账款继续同比大幅增加。一季度,金圆股份的应收账款占公司总资产比例已经由去年同期的0.5%上涨至12.1%,尽管该比例在混凝土与水泥制品行业中该比例算较低水平,但在水泥上市公司中确实最高比例,公司应收账款风险需提高警惕。

表3:一季度水泥上市公司财务指标(%、倍、天)

数据来源:各企业一季度财报、Wind资讯、中国水泥研究院

4月份,金隅股份与冀东发展的重组拉开序幕,冀东水泥以向金隅股份及(或)冀东集团非公开发行A股股份的方式购买金隅股份及(或)冀东集团持有的水泥及混凝土等相关业务、资产,金隅股份以现金认购冀东集团新增注册资本及(或)受让冀东集团原股东持有的冀东集团股权,使得金隅股份持有冀东集团的股权比例不低于51%,成为冀东集团的控股股东。这对于华北水泥市场来说将是重大事件,对于推动区域产业结构和布局、缓解区域产能过剩等都将产生深远的影响。就在刚刚公布重组框架协议之后冀东、金隅纷纷提高水泥售价60、50元/吨,然而鉴于之前提价难被接受的历史经验,本次大幅价格提升预计市场消化程度或大打折扣,二季度两家企业水泥板块的盈利情况的预判需重点关注重组进度。

浙公网安备33010802003254号

浙公网安备33010802003254号