2014年以来,京津冀一体化概念甚嚣尘上,成为最炙手可热的年度关键词之一,然而自上个世纪80年代京津冀一体化的概念首次出现之时起,各类区域规划与研究就没有停止过,但概念、规划研究以及合作实践总是维持在三个独立的层面:概念始终没变;各方长期博弈使得区域规划研究困难重重,始终无法落地;整体经济合作层次低、规模小,跨省市的区域合作项目很少。随着两省一市各自为提升自身竞争力的发展过程中,以北京为中心的环首都经济圈已经日渐清晰,天津滨海新区的高端制造产业基地基本初具规模,京津冀格局已经出现明显变化,一体化的内容也将重新被改写。也就是说在京津冀一体化概念出现之后三地的快速发展已经在用时间证明着京津冀一体化的必要性和必然性,那么未来的一体化区域合作内容用之前的规划来套用显然已经不切实际。那么,从京津冀一体化到底有哪些合作历史?水泥行业作为基础建材行业在京津冀一体化概念的实践中又有哪些变化?今后的京津冀一体化又会给水泥行业带来怎样的变化空间呢?在此,笔者试图通过对京津冀一体化历史的梳理及未来一体化的空间,来分析区域水泥行业发生的变化以及未来的发展趋势。

一、京津冀合作历史及现状

1.1京津冀一体化历史研究与规划

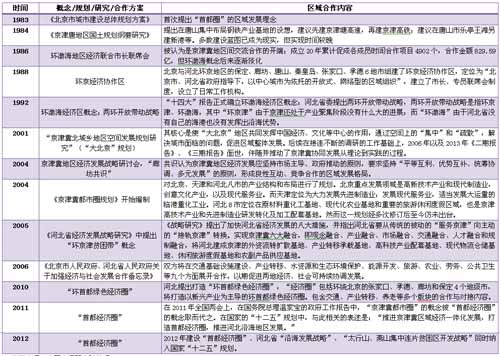

从概念上来看,京津冀一体化的概念早在上个世纪80年代初就已经出现。1981年,一些官员和学者就呼吁建立环京津经济协作区;从研究规划层面来看,京津冀协同发展研究同样始于上世纪80年代,1984年编制完成的《京津唐地区国土规划纲要研究》是该地区最早的区域规划研究。然而大部分时间京津冀一体化仍停留在理论界的讨论和研究,直至2005年首钢搬迁至唐山,京津冀一体化才开始有了实质性的区域合作实践。

表1:京津冀区域经济发展研究与规划历程

资料来源:中国水泥研究院整理

1.2 京津冀区域合作及各自经济发展现状

1.2.1京津冀区域合作现状

由于行政区划意识较强,区域产业缺乏相对竞争优势,区域间缺乏比较优势基础之上的产业合作。京津冀合作以物资协作和浅层次的垂直分工居多,深层次的产业合作甚少,因此三地经济增长的相关性明显偏低。在第一产业内部,京津与河北之间的合作主要是围绕着京津两大城市居民的菜篮子、米袋子;北京、天津的第三产业有多是为当地服务,基本停留在地方化层面;能够对河北产生影响的只有第二产业,但由于各自追求地方财政收入增长二线制传统产业或产业链向外延伸等诸多因素的存在,导致两大城市的发展不能对河北产生较强的拉动。

(1)2014年为京津冀一体化快速推进的一年,在习近平主席将京津冀一体化上升为重大国家战略之后,京津冀之间的互通互联加速。尽管协同发展纲要仍在讨论中,但是2014年京津冀协同发展工作已经在顶层设计、交通一体化、产业承接、生态环保四大方面取得了阶段性成果,但最关键最核心的产业结构转移仍处于各方博弈过程中。

(2)2014年6月,海关总署宣布京津冀海关区域通关一体化改革启动;

(3)2014年11月,京津冀正式签署《合作框架协议》,形成京津冀税收一体化整体框架;

(4)2015年春节前,京津冀三地将通过共同推出旅游精品线路,合编一本旅游路线书,一张旅游电子地图,三地在交界处互设指示牌等措施,促进京津冀旅游一体化;

(5)京津冀三省市教育部门共同签署了《积极推进教育领域合作促进经济社会发展合作协议》,为京津冀教育一体化铺路;

(6)京津冀科技部门共同签署了《京津冀协同创新发展战略研究和基础研究合作框架协议》并成立了“京津冀地区食品安全检测与加工过程安全控制技术创新战略联盟”,积极推进京津冀科技一体化;

(7)河北省与京津建立医疗合作关系的医疗卫生计生机构已达230余家,京津冀三地新农合系统也将实现互联互通,京津冀医疗卫生一体化也在稳步推进。

1.2.2京津冀各自经济发展情况

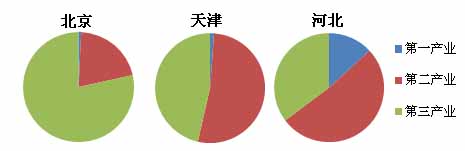

进入21世纪以来京津冀三省市都加快了产业结构的步伐,经过几年的产业结构调整和产业转移,京津冀区域内产业层次拉开了档次,开始实现错位发展:北京市处于产业结构的最高层,以金融业、批发与零售、信息服务、租赁与商务服务为代表的现代服务业已经成为北京的支柱产业;天津的现代物流业和高端装备制造业已形成一定规模;河北第三产业占比偏低,多数工业行业出现产能过剩、产业布局继续调整的现象。

截止到2014年第三季度,京津冀三地产业结构为:北京市第三产业GDP占比已达78.5%;天津第二、三产业GDP占比分别为52.4%、46.4%;河北省第一二三产业占比分别为13.2%、51.4%、35.2%。

图1:2014Q3北京、天津、河北三大产业GDP占比(%)

数据来源:国家统计局,中国水泥研究院

二、京津冀水泥行业发展历程及现状

2.1水泥熟料产能分布

在京津冀三地的各自发展过程中,区域水泥行业也发生了很大变化,京津两地成为水泥净流入城市,河北省成为京津两地水泥主要供应方。随着城市职能定位的转变,京津两地城镇化率快速提升,目前京津两市水泥市场格局已经较为稳定和成熟,北京市的水泥需求随着市内基础设施的日益完善趋于稳定;天津市则由于城市建设仍有一定的不足水泥需求仍在稳步增长阶段;而河北省水泥行业作为省内重要产业之一建材产业的一大支柱则保持了快速发展,直至产能出现较为严重的过剩。

表2:京津冀三地水泥行业固定资产投资及新型干法熟料产能情况

数据来源:中国水泥研究院

产业结构调整促使北京市水泥生产企业大幅下降,“十一五”期间水泥生产企业数量由2005年的33家减少至2010年的9家,目前在运营的熟料生产线有9条,分布在西南和西北部的昌平、房山和门头沟;天津市由于资源关系熟料生产线较少,粉磨站分布较为集中;河北省熟料生产线分布一条主线沿太行山脉,从邯郸-邢台-石家庄至保定,另一条主线集中在唐山地区。

图2:京津冀水泥生产线地图

资料来源:中国水泥网

北京市散装水泥需求近一半靠河北省供应,而绝大部分的袋装水泥均来自河北省环京的县市;天津市水泥需求超过三分之二均来自河北省及其他省份,其中大部分为河北省供应。京津冀的地理区位使得河北省成为北京、天津的天然保护屏障,因此河北成为供应京津水泥的不二选择,天津市由于拥有港口,部分水泥供应由山东通过水运北上。河北水泥工业在2001年北京申奥成功后就开始进入高速发展,2002年、2003年连续两年新型干法熟料产能增速超过55%。

[Page]

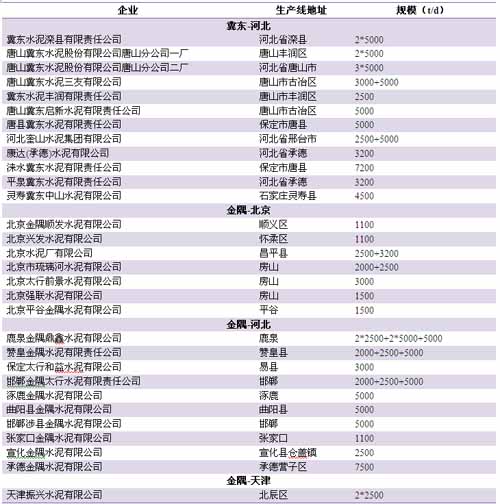

2.2企业格局

目前,京津冀区域内已经形成较为明显的市场格局,企业以金隅、冀东为主导,两者合计数料产能在河北省所占份额达到52%;在北京市金隅熟料产能占比达到85%,水泥市场金隅、冀东占绝对主导地位;在天津,由于粉磨站分布较多,熟料生产线较少,因此水泥市场集中度较北京稍差一些,但由于金隅有两条熟料生产线,同时结合建设粉磨站,因此市场地位更加牢固一些。

表3:金隅、冀东在京津冀的熟料生产线分布

资料来源:中国水泥网

三、未来一体化空间及区域水泥行业面临的机遇和挑战

3.1京津冀未来一体化空间

无论是规划内还是规划外的京津冀协同发展已经有了很大的成就,尤其是三地各自的基础设施建设、城际间交通建设、以及各自的房地产建设上已经实现较快发展,这为未来京津冀一体化打下了较好的基础,但也存在较大的隐患和挑战。从当前已有的基础来看,京津冀未来一体化的难点和和重点有哪些呢?

(1)缺乏一体化规划和统筹,使得已有建设的资源合理利用成为难点

区域性基础设施网络仍然是实现区域一体化发展的基本保障,京津冀三地各自已经形成较为完善的基础设施体系,但存在的一个较大问题是这些基础建设缺乏区域性规划,特别是在一些区域性港口、机场、跨地区高速公路和城际快速通道建设中,缺乏必要的统筹安排。

(2)京津的虹吸效应短时间难以改变,资源分配难以达成一体化效果

首都优势及天津沿海优势使得各方面资源集中流入京津两地,过去的虹吸效应很难得到彻底改变,这也是造成“环首都贫困圈”的主要原因。无论是人力资源还是科技资源都是各地争夺的城市竞争力,然而在各自提升本地竞争力的同时难免形成趋同的产业结构,对于区域一体化来讲资源难以实现合理、有效的配置,因此区域产业融合度较低,产业结构重叠缺乏分工协作导致很难实现区域一体化经济增长。

从当前京津冀实际的合作实践来看,大多数合作内容属于第三产业的范畴,涉及更深层次经济实体的合作实践不多,那么从长期来看,未来京津冀一体化的重点在于区域间产业结构调整及转移。

北京的经济资源聚集阶段即将结束,已达到后工业化时代,开始了向外扩散辐射阶段;天津还处于聚集阶段,处于工业化后期;河北省还处于工业化中期,传统产业比重大,调整增长方式、改善产业结构的任务很大。具体来讲未来一体化的重点为:

(1)市场主导,政府疏导。改革开放后长三角、珠三角、京津冀成为三个较为成熟、规模较大的都市经济区,但京津冀都市圈的发展明显落后,一个主要原因是政府干预过多,没能充分发挥市场自发配置资源的作用,因此通过加强市场作用改变政府过多干预和限制是当务之急。

(2)产业转移和承接。构建好分工合理、布局得当、结构优化的区域发展格局,形成科学合理的产业布局。产业转移和承接将是京津冀一体化建设的首要突破口。

(3)区域内人口、资源、环境的协调发展。人口涉及到区域城镇化布局的问题,资源涉及到区域市场要素的分配和产权纠葛,环境保护如今已成为全国重点的抓手之一,区域环境保护更是离不开区域内各省市的协作。

3.2区域水泥行业所面临的机遇和挑战

从全国来看,水泥行业即将进入产业周期缓慢攀升期,即由快速上升期向稳定期的过渡阶段。由于不同区域经济发展阶段不一样,因此各区域的攀升速度出现一定差异。京津冀区域尽管各自经济发展已经处于全国前列,但由于缺乏区域有效协同,区域经济则落后于长三角经济区。

在京津冀各自经济快速发展的过程中,河北省水泥行业出现产能迅速扩张的现象,而京津两地由于自身的产业结构调整和资源情况水泥行业出现萎缩式发展。未来随着京津冀一体化的不断深化,区域水泥行业的发展将有如下几个发展趋势:

(1)区域整体水泥需求将继续上扬

无论是由政府主导向市场主导转变还是继续政府主导进行产业区域间转移,从长三角及国外都市经济圈发展的历程来看,京津冀都市圈协调发展还有很长的路要走,京津城市由虹吸效应向龙头效应的转变还需要一个过程,而在这个过程中两市将带动周边城市快速发展,京津冀未来的格局无论是双核还是单龙头,在未来格局定型的发展道路上,河北都将被带动快速成长,区域内部无论是交通还是其它基础设施一体化建设都将加速,这将带动区域整体水泥需求持续上扬。

(2)水泥行业发展空间主要在河北省,需求量增长空间大于京津

从京津冀都市圈各自的发展来看,北京本市的基础设施建设已经较为完善,因此从水泥需求量来看,未来增长幅度将逐渐减缓。河北省作为三地经济发展最缓慢的一个省份,从水泥需求量的发展空间来看无疑是最大的,区域城镇化布局调整,河北省城镇化率有待提高,因次,在城镇化建设上河北省水泥需求仍将保持较高增速;同时,京津冀产业结构转移主要是北京向天津河北的转移以及天津向河北的转移,因此河北省将成为京津两地产业转移的承接方,而产业转移带来的人口转移、建筑转移也将带来一定的水泥需求的提升。截止到目前,京津冀三地城际间交通已经有很大进展,而未来发展重点在于河北省境内,从河北省“京津冀交通一体化规划”来看,公路、城际铁路、港口、机场都有很大的待建空间,长期来看水泥需求将有较大提升空间。

从长三角的成功发展历程来看,浙江、江苏作为上海这个龙头的两翼也实现了快速发展,河北省城镇化速度比浙江滞后15年,比江苏滞后10年,从浙江、江苏以及全国整体情况来看,城镇化率从30%提升到40%的过程中水泥单位消耗量比较少,从40%提升到50%的过程中每提高一个百分点水泥需求增加量是30%-40%跨度内的2-4倍,从50%提升到60%的过程中每提升一个百分点水泥需求量增加量是40%-50%跨度内的1.5倍左右。河北省2013年城镇化率为48.12%,随着城镇化率的提高,水泥需求量的增长处于快速上涨周期之内,因此,在未来京津冀一体化的区域城镇化过程中,河北省作为城镇化重点布局对象将有很大发展空间。

(3)河北省水泥行业结构调整任重道远

环保是区域一体化中的一个重要内容,河北省作为一个高耗能、高排放的工业省份环保责任更是重于京津两地。河北省水泥行业目前已呈现产能过剩的状态,减排、节能都存在很大的困难,在区域一体化的进程中,河北省水泥行业必须显示出壮士断腕的勇气进行水泥行业结构调整和转型升级。

浙公网安备33010802003254号

浙公网安备33010802003254号