10月20日上午9时许,晋能控股煤业集团煤炭运销总公司,副总经理黄永明听取14个子公司汇报七省市及内部电厂保供情况。保供会从10月13日起召开,每天上下午各一次。作为山西省最大的煤炭企业,晋能控股的煤炭产能约为4.4亿吨,年产量占山西总年产量的三成。今年四季度,晋能控股承担着江苏、吉林、辽宁、安徽等七省市2070万吨煤炭保供任务,同时还要给省内24个电厂供煤1280万吨。

9月29日,山西与14省(区市)签订了今年四季度煤炭中长期保供合同。按国家发改委要求,山西、内蒙古、陕西三个产煤大省(自治区)四季度分别承担5300万吨、5300万吨、3900万吨,合计1.45亿吨的长协保供量。

粗略估计,在北方供暖季,煤炭消费量比非供暖季要高出将近三成。随着国家发改委等部门密集举措的出台,煤炭供需形势持续好转。11月4日,全国统调电厂存煤达1.14亿吨,可用20天。其中,东北三省电厂存煤可用32天。5500大卡动力煤港口价已降至1200元/吨左右,内蒙古多家煤企主动下调坑口煤售价至1000元/吨以下。

这场缺煤少电,煤价暴涨风波背后,既与制造业回流带来的用电、用煤需求骤升有关,更暴露出煤炭行业供给侧改革后的产能受限问题。同时,也显现出当下对新能源过度依仗、煤电市场化程度不一的困局。

德国Agora能源转型论坛高级顾问、美国哥伦比亚大学全球能源政策中心客座研究员涂建军对《中国新闻周刊》说,总体来说,中国多省煤炭供不应求和“拉闸限电”,反映出长期结构性问题。中国的能源行业是混合计划经济和市场经济的体制,“在顺风顺水的时候,会有两个体制的双重红利;当遇到问题的时候,就会受到两个体制缺陷的双重暴击,现在我们就遇到这一情况了。”

增产之难

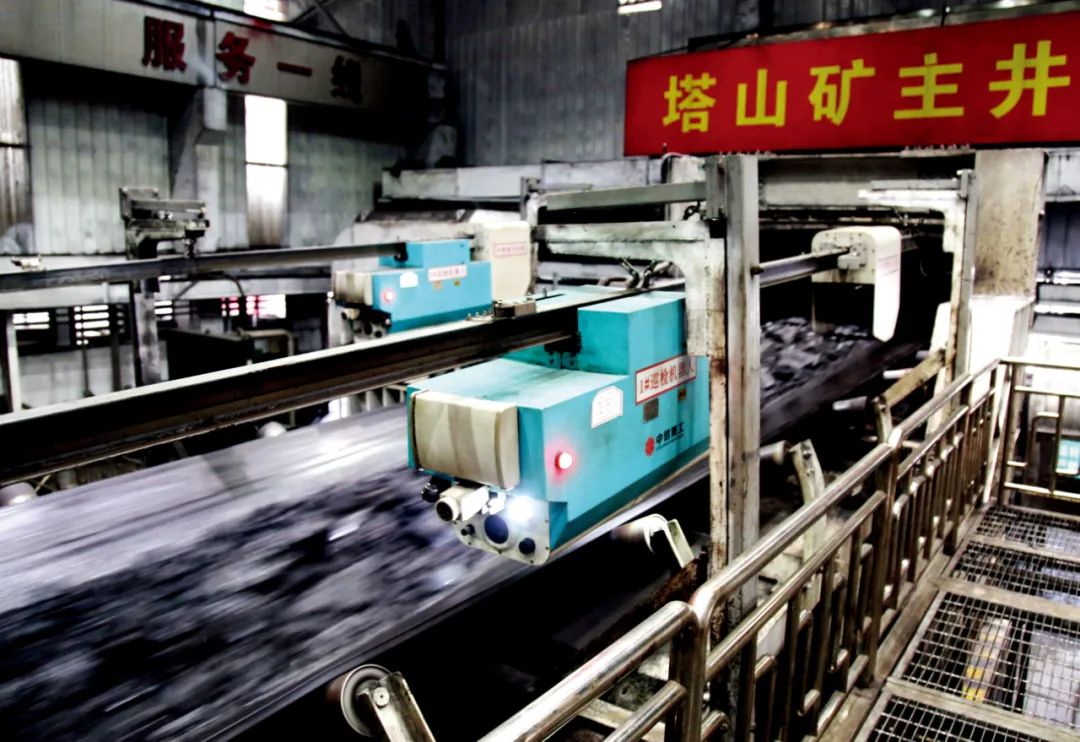

黑色的煤山,黑黢黢的矿工,幽深的巷道,是人们对于矿井的想象。但当《中国新闻周刊》置身山西大同的晋能控股煤业集团塔山矿,既没看到典型意义上的矿工,也看不到煤的影子。目之所及,是一片现代化的厂房。能提醒人这里是矿区的,是7个高达50多米、直径20多米的精煤仓,及连接洗煤厂和精煤仓的长长的运煤栈桥。

这里是全球设计开采能力最大的单井口井工矿,年生产能力为2500万吨,未来还能服务约77年。当煤层离地表远时,一般选择向地下开掘巷道采掘煤炭,此即为井工煤矿。

在塔山,工作人员只起到应急值守的作用,煤炭生产早已实现了现代化自动化,双筒采煤机地下割煤,再由运输皮带拉往地面,经过洗煤厂洗选成为精煤,之后通过一条长19.29公里的铁路专用线,并至大同到秦皇岛港的铁路。大秦线是国内“西煤东运”的第一大动脉,年货运量超过4亿吨。

有了保供指标,晋能控股集团四季度商品煤产量预计超过9000万吨。在煤炭运销总公司的调度室,墙上贴着七省市和内部电厂保供任务的分解表。进门右手边的大屏幕上,投影着七省市各用户保供任务进度表,包括保供量、月计划、日计划、保供运输方式、日完成量、完成率等指标。

塔山矿原定今年商品煤的生产目标是2326万吨。为了保供,四季度要增产100万吨商品煤。也就是说,在80天里,平均每天要多产15000吨原煤。原煤经过洗选,排除15%左右的矸石等才能成为商品煤。大同煤炭分布横跨侏罗纪及石灰二叠纪两个地层,距今上亿年。以原同煤集团所属的十几个煤矿为例,煤炭埋藏的深度都在400米左右。

李珂是塔山矿综合机械化采煤办主任,每个月要上班28天左右,下井班大约20个。保供期间,他多在井下的生产班工作。他对《中国新闻周刊》说,塔山矿共有3个综采工作面,为保供,每个工作面每天要多生产5000吨煤。煤矿生产施行四六作业制,即每天4个班,每个班6小时,分为三个生产班和一个检修班。检修班专门检修设备,时间为下午3点至9点。现在为了增产,便将每天的检修时间压缩至4小时甚至是两小时,延长生产时间。矿工正常交接班,但机器不停机。这意味着,检修甚至要在机器运转过程中进行,难度增大。

即便是这样智能化、高效率、高产量的矿井,在增产效率和潜能上也很难与另一产煤大省内蒙古的煤矿相比。二者最大的差别在于,内蒙古的矿多属于露天矿,剥离土层就可以开采。那里的煤矿埋深平均只有120米左右,煤层较厚,因此开采难度低且产量大。

鄂尔多斯是内蒙古煤矿的典型代表。内蒙古自治区能源局副局长张占军对《中国新闻周刊》介绍说, 2020年,鄂尔多斯煤炭产量达6.7亿吨,占全区年产量六成。鄂尔多斯322座煤矿中,露天煤矿150座,规模小的也在90万吨、120吨级别。鄂尔多斯也因此成了一座“不差钱”的城市。2020年,在中国70个不包括直辖市与省会城市的地级市人均GDP排行榜上,来自西部的鄂尔多斯超过众多东部沿海城市,仅次于无锡、苏州和珠海之后,位列第四。

国家大型央企华能集团的伊敏煤矿是国内最大的露天矿,位于与鄂尔多斯相距近两千公里的蒙东呼伦贝尔大草原上。今年核增产能后,具备3500万吨/年的产能。10月下旬,《中国新闻周刊》在伊敏煤矿看到,剥开土层大约91米深,一处12平方公里的煤田正在开采,开采面积相当于1680个标准足球场大小。该矿每年以350米左右的速度“开疆拓土”。

今年8月起,内蒙古能源局先后三批核增89处煤矿共计1.38亿吨/年的产能,其中后两批共计72座煤矿从10月7日起按核增产能生产,共计新增产能9835万吨/年,若按季度划分,内蒙古煤矿四季度新增产能为2458.75万吨。

相比之下,山西煤矿绝大多数都是矿井,无论开采成本还是效率,都难敌内蒙古矿。山西金正能源科技有限公司首席专家曾浩介绍说,山西煤矿的平均开采深度估计在250~300米。在井下生产,要考虑矿压、通风等安全问题。开采过程中,要搭建支架来支撑顶板防止坍塌,还要铺就整个由下至上的运输系统。

北京能研管理咨询有限公司技术总监焦敬平对《中国新闻周刊》说,井工矿实际产量取决于采煤、运输等各系统中最小系统的能力,即木桶效应。今年,国家发改委在二三月份与七八月份先后两次提出保供任务,使不少煤矿在今年10月底至11月中下旬之间即将完成全年的生产指标,有的煤矿甚至已经最大负荷生产。考虑到安全、系统能力等因素,第四季度增产能力实在有限。

10月6日,山西省煤电油气运协调保障领导小组下发通知,将2021年1~8月已完成全年产量的51座煤矿及2021年省内拟核增产能的98座煤矿都列入保供名单,预计这些煤矿第四季度将增产2867.5万吨。曾浩解释说,山西第四季度的长协保供量与内蒙古一样,新增产量绝大部分也将用于保供,但山西的煤炭供应由于增量不足,可能还需要依靠一部分存量。增产煤矿中,有一些年头比较久的煤矿,井下资源条件不好,“强行扩大工作面,会造成安全隐患”。有些矿井,即使批了核增,从人员、设备、技术条件来说,提升产能需要一定时间,实际上难以增产,“从效果来说,会打个折扣”。

增产之难在老矿体现得更为明显。晋能控股煤业集团的晋华宫矿,与世界文化遗产云冈石窟仅一河之隔,于1956年建成投产,2010年前后曾达到500万吨的年产量。由于矿产资源所剩不多,巷道收缩,产量逐年递减。按照一年采200万吨计算,晋华宫矿的寿命只剩下10年。

煤矿越深,开采难度越大,成本也高。一位业内人士对《中国新闻周刊》说,像智能化程度比较高的井工煤矿,一吨煤开采成本在200元上下。年头久的井工矿开采成本则高达五六百元。像晋华工矿这样有着六七千员工的老矿井,由于人力成本因素,开采成本会更高。相比之下,内蒙古露天矿的开采成本要低得多,是每吨100元~150元。

在保供任务下,晋华宫矿每天要产出原煤量将近1万吨,这几乎已达到了运输皮带最大负荷。晋华宫矿相关负责人说,当下,只有满负荷生产,不出丝毫差错,才能完成保供。

为了保供

令晋能控股头疼的不仅是增产的难度问题。据初步统计,在该集团此次保供的煤炭中,与电厂需求类型不符的无烟煤达162万吨。无烟煤多用于化工生产,也并非不能用于发电,关键在于,要能与电厂锅炉型匹配。

按挥发分等指标,煤炭可分为无烟煤、烟煤与褐煤三大类,其中烟煤是个大家族。在正常的年份,无烟煤一般不会被用作电煤。但眼下,为了保供,晋能控股要减少、甚至停止非电煤、非供热煤的销售。晋能控股一位内部人士说,当下所有高价位的炼焦煤、建材煤、化工煤,只要是“适合于电煤的品种,都用于电煤保供”,而顾不上实际是否真能与需求相匹配。

晋能控股晋城地区煤矿出产的无烟煤,有着高硫分高热量特征,高硫分达不到电厂燃烧的环保要求。此外,无烟煤的挥发分都在10%以下。而此次保供电厂由于炉型所限,要求煤的挥发分要达25%以上,挥发分过低,就会导致锅炉烧不着。对此,这位晋能内部人士称,解决的办法是让六省市调换需要无烟煤的厂家,或上报国家发改委,将无烟煤供给其他需要的省份。此外,晋中区域产出的炼焦煤,也只能大体满足电厂需求,电厂在买回后还要再自行掺配,才能达到锅炉燃烧需求。

刘唐是山西一位在煤炭行业浸淫了30年的贸易商。他的观察中,在当下保发电保供热的形势下,其他行业用煤常常出现断供。他举例说,浙江荣盛集团是国内民营龙头石化企业之一,之前荣盛的化工用煤都由国内第一煤企神华集团(现与中国国电合并成国家能源集团)提供,“我们想介入都进不去”。但在今年10月之后,神华一度不再给荣盛提供化工煤,荣盛只能到市场上找煤。

冯刚是山西一名从业十年的煤炭贸易商。据他了解,眼下只有电煤有一定保证,一些下游化工厂家的用煤、钢厂的炼焦煤都处于低库存。刘唐还称,往年煤炭企业大多会超产,此次保供增产,不过是将以往没有纳入统计口径的产能纳入,将违法的生产合法化。

华北电力大学经济管理学院教授袁家海分析说,去年全国原煤产量为39亿吨,今年产量可能会比去年增加2亿吨左右,再加上进口煤预估有3亿吨,总供给量为44亿吨上下。今年全国的煤炭消费量估计要比去年增加3亿吨,达到44亿吨。因此供需处于紧平衡状态。如果再考虑煤炭运输在途的影响,可能会在某一时间段出现供应缺口。

焦敬平说,受到拉尼娜事件影响,如果今冬气温较低,再遇上雨雪天气,道路上冻被封,公路货运就会受限。2008年初的冰雪灾害,就令煤炭运输受到影响。在需求大增背景下,即便今冬天气不比去年更糟,“保供依旧比较悬”。

袁家海还指出,如今煤炭生产都集中在全国30多家央企与地方企业手中,煤炭市场实际上是一个寡头垄断市场,“其联合操纵价格行为的动机是非常强的”。从重点煤炭企业公布的1~9月煤炭生产和供应数据来看,一些龙头企业增产幅度不大,有的企业供应量还在下降。

10月27日,国家发改委价格司连续召开会议,专题研究如何界定煤炭企业哄抬价格、牟取暴利的判断标准和认定方法。10月29日,国家发改委发布消息称,近日,通过对全国所有产煤省份和重点煤炭企业煤炭生产成本调查,发现煤炭生产成本大幅低于目前煤炭现货价格,煤炭价格存在继续回调空间。袁家海认为,在当下重点电厂存煤有保障的情况下,“应重点关注地方靠燃煤锅炉供热及居民供暖的用煤问题”。

10月5日,晋能控股发出了满满装载了保供煤炭的第一列火车,这也是晋陕蒙地区第四季度发出的首列保供煤。黄永明对《中国新闻周刊》说,晋能控股在整个山西省保供任务完成进度中居于前列。但以往,晋能控股每天的煤炭运输装车数为7500列,如今每天需要增加2000多列。将2030万吨分拆到90天,每天要完成22万吨运量。由于运力紧张,截至10月27日,晋能控股累计向6个省区市发运保供煤炭355.34万吨,比预定计划少250多万吨。

在此次晋能控股的保供煤矿中,一些煤矿并不通铁路。以往,这些矿井出产的煤炭会就近销售。如今为了保供,这些煤炭需要先通过公路拉到最近的发煤站,从铁路发运到港口,“港口装船后才算保供”。在这些煤矿中,不乏过去资源重组的整合矿井。这些矿井出产的原煤热值只有3000大卡,此次保供煤炭至少要4300大卡,因此,煤炭要先送洗煤厂洗选后再发运。这样的煤炭从开采出来,到港口装船,整个链条较长,最起码要15天。

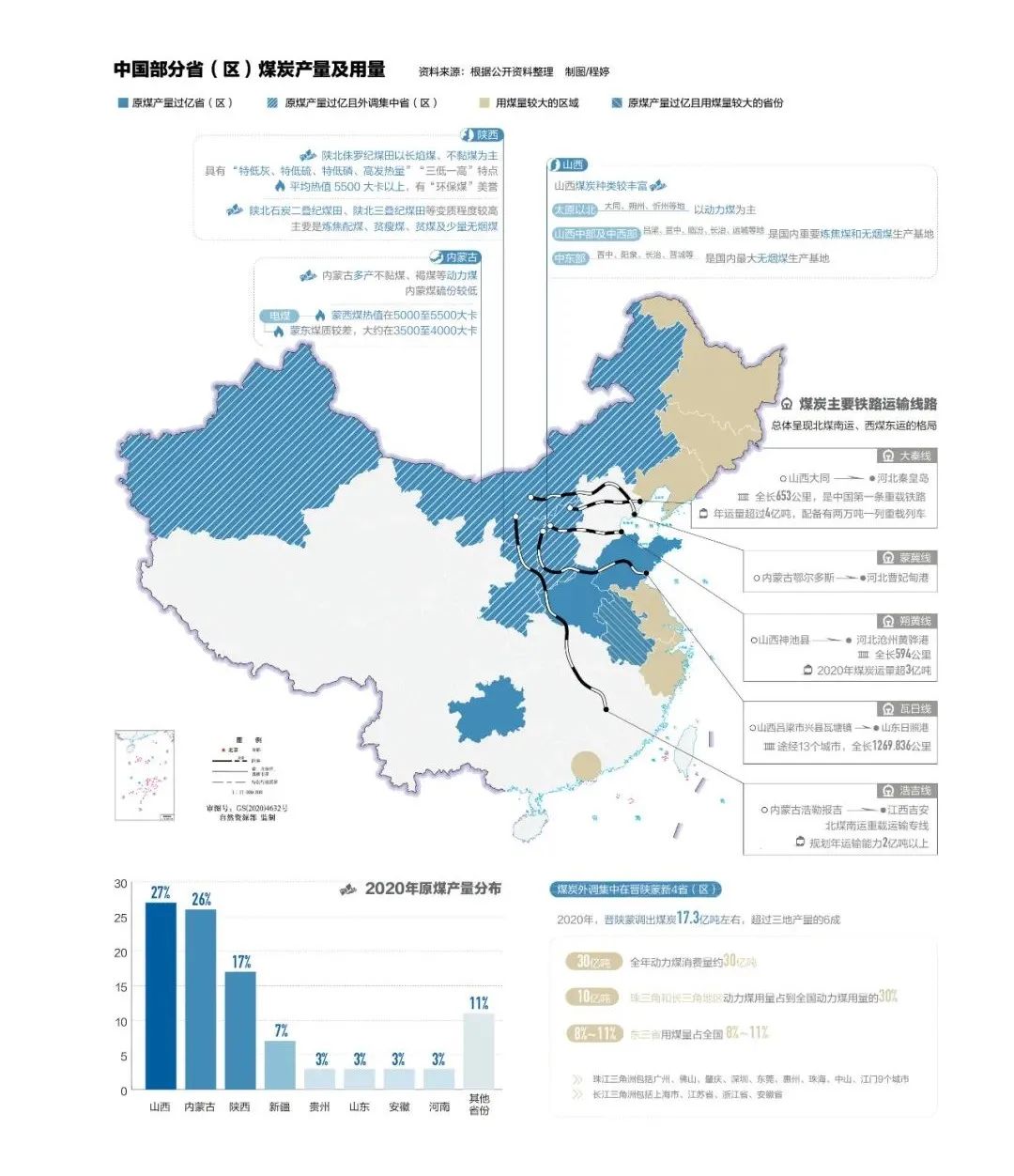

中国的煤炭资源,呈北多南少、西多东少的储藏格局,供给与需求正好是逆向分布。晋陕蒙是绝对的产煤大户,产煤地有着“三西”(山西、陕西、蒙西)的说法。2020年,山西煤产量为10.63亿吨,占全国原煤产量近三分之一,居全国之首。晋陕蒙三省(区)原煤产量27.9亿吨,占全国总量的超七成。早在1979年,山西年煤炭产量就突破了亿吨大关。1980年代,国家开发陕西省的榆林神府煤田,内蒙古抓住机会,申请将鄂尔多斯东胜煤田一起开发。于是榆、鄂二市构成了如今塞北的“能源双雄”。两市所辖面积,几乎涵盖了黄河整个“几字湾”内部。

曾浩分析说,从需求端来看,珠三角和长三角地区动力煤占到国内年动力煤用量的30%,约10亿吨。两湖一江(湖南、湖北、江西)地区也是用煤省份,很少产煤,但用量不如珠三角、长三角大。东三省用煤量不大,占到全国8%,但缺煤比较厉害。到冬季,东三省用煤比例会上升到10%~11%。全国煤炭外调集中在晋陕蒙新4个省(区)。2020年,晋陕蒙调出煤炭17.3亿吨左右,超过三地产量的六成。

煤炭长途运输要么靠铁路,要么靠铁水联运。袁家海对《中国新闻周刊》说,近年来,由于去产能等原因,云南、贵州等地一些煤矿被关闭,导致包括重庆在内的西南地区缺煤较严重。而这些地方一直以来煤炭较难运进去,“江西也历来是煤炭运输末梢”。如果煤炭先从秦皇岛港等环渤海各港口入海,再沿长江往上游运,即铁水联运海进江模式,内蒙古、山西的“黑金”运到江西要7.5天,运到重庆需要11天,再考虑过驳和过闸时间,还要往后延长1~2天。

2019年9月,内蒙古浩勒报吉至江西吉安的浩吉铁路开通,连接起煤炭主产区与“两湖一江”地区,实现“北煤南运”的直达。粗略计算,通过浩吉铁路,内蒙古、山西的煤运到江西仅需1~1.5天,经浩吉铁路再水运抵达重庆只需5天多一点。然而,问题是,由于浩吉铁路配套集疏运系统建设严重滞后,掣肘了其运力的发挥。2020年,浩吉铁路的运输量只有2500万吨左右,占到其年设计运力的一成。

“中国不缺煤,只是供给侧改革太猛”

刘唐从未见过如此疯狂的煤炭市场。煤价按出售地点不同分两种:在矿区就地销售称为坑口价;在港口销售称为港口价。在刘唐的认知中,在此轮煤炭价格暴涨前,坑口价一周上涨5元就已算比较大的波动。从今年9月初开始,坑口价一天上浮三次,每次上涨百元。10月中旬,5500大卡的煤炭坑口价一度突破2000元/吨,远超煤炭“黄金十年”的千元煤价。

2002年~2011年被称为煤炭行业的“黄金十年”。在这十年里,中国煤炭年产量从最初的13.8亿吨增至2011年的35.2亿吨。煤价增加约两倍,全行业利润从2002年的23亿元暴增至2011年的3246亿元。煤炭正是在此时被称为“黑金”。

在刘唐的记忆中,2008年,煤炭港口价已达到1080元/吨的高位,按价格周期和市场规律,到了2009年煤价本该往下走。但2008年,山西开始整合煤炭资源,兼并重组煤炭企业,在这一过程中,大量民营小矿井停产、关闭,山西的煤老板们纷纷被迫转型。

所谓煤矿资源整合,就是将一块煤田周边数个小矿井关闭,整合成大矿井,改为一个井口。这其中最核心的一点,是将整合矿井变为国有控股,煤老板可参股。矿井整合需要三年左右建设周期。这期间,山西煤炭生产受限。与此同时,中国为应对全球金融危机而出台的“四万亿”刺激计划,使得煤炭下游行业恢复快速增长,其速度超过全国煤炭产量增速,导致需求出现缺口,煤价因而继续维持高位。也就是说,煤炭行业之所以能有长达十年的黄金期,也与政策有关。

当山西在重组煤炭资源的时候,陕西、内蒙古煤炭产业乘势而上。实际上,内蒙古早在山西之前就动手进行煤炭资源整合。当山西到2010年关闭千余座小煤矿时,内蒙古已经提前五年完成了矿业秩序整顿。因此,在2009年~2019年的十年间,除了中间的2014、2015两年外,内蒙古煤炭年产量均居全国第一,山西退居第二。

到了2012年,煤炭行业出现产能过剩,煤价开始走下坡路。刘唐记得2012年下半年,5500大卡的煤炭港口价已经逐步回落至700多元,此后四五年,煤价又下跌了三四百元。内蒙古一家煤矿企业的管理者回忆,2015年时,煤炭产业产能过剩达到顶峰,他供职的虽然是一家央企,也遭遇过几个月发不出工资的窘境。

中国的国有煤矿往往规模庞大,养活着一个村镇、一个片区甚至是一座城市。如果煤矿倒闭了,数以万计的人都会有生计问题,由此带来的连锁效应是社会不能承受之重。在这种情况下,中央政府出手了。

2016年2月,国务院下发《关于煤炭行业化解过剩产能实现脱困发展的意见》,提出从当年开始,用3到5年,退出产能5亿吨左右,较大幅度压缩煤炭产能,适度减少煤矿数量。这份文件提出了著名的“276政策”,即从2016年开始,按全年作业时间不超过276个工作日的标准来重新确定煤矿产能,原则上法定节假日和周日不安排生产。但这一政策实施后,很快又导致煤炭短缺、供应不上。5500大卡煤炭港口价由2016年初345元/吨飙升至年底741元/吨,这使得“276政策”不到一年就退场。

2016年开始的供给侧改革,使当年全国原煤产量较2015年下降了3.4亿吨,达34.1亿吨。根据信达证券分析师左前明等今年6月初发布的报告,为了平抑由此带来的煤价上涨,2017年以来,相关部门又释放了一批未批先建、超能力生产煤矿的产能,使其合法化。此后原煤产量逐步回升,2019年的原煤产量升至38.5亿吨。

一位业内人士称,2017年~2018年,全国电力消费增速超预期。而“276政策”与落后产能退出政策的影响,再加上多年低价位导致的市场出清,使煤炭的产能利用率下降,这需要时间来恢复。这两年间,供需错配造成煤价大幅反弹并持续保持高位。

对于供给侧改革,如是金融研究院院长管清友在2018年的一篇文章中认为,国有企业是本轮去产能的最大受益者,得益于去产能带来的垄断溢价,利润大增。同时,行政化去产能措施对民营企业有一定“挤出”效应,使得国企强者恒强。

2019年以来,去产能仍在继续,同时释放先进产能。但在2017~2020年,核准新增产能呈逐年衰减趋势。左前明称,去产能再叠加“双碳”目标的提出等因素,使得煤炭供给增量收敛,“十四五”期间,煤炭产能相对不足将成主要矛盾。

2019年,国家发改委等部门要求加快退出落后和不安全的煤矿,当年基本退出晋、陕、蒙、宁等4个地区30万吨/年以下的煤矿,严格新建改扩煤矿准入,停止核准晋、蒙、陕三省区新建和改扩建后产能低于120万吨/年的煤矿。根据左前明等人的报告,2017年~2020年全国累计扩增的煤矿产能超过 2 亿吨,2016 年至今新增产能约 3.45 亿吨。但截至2020年底,全国累计退出煤矿5500处左右、退出落后煤炭产能10亿吨/年以上。

焦敬平说,得益于天然开采条件好,去产能政策对内蒙古的煤炭生产基本没有影响,因为当地几乎没有小矿。内蒙古自治区能源局副局长张占军也对《中国新闻周刊》表示,去产能恰恰进一步提升了内蒙古提升的煤炭供应能力。退出来的产能指标可以在市场上交易,南方、东北一些省份煤矿规模比较小,也面临资源枯竭,而内蒙古还有资源,需要购买很多产能指标,产能就逐渐向内蒙古集中,但这会使区域间的供需错配进一步加剧。

超产曾经是增加煤炭供应的重要手段。比如,一座核定生产能力为100万吨/年的煤矿,实际可能一年生产三四百万吨,露天矿的超产会更多,可能达10倍、20倍。但在近两年对超产管理日趋严格与“煤炭超产入刑”的规定下,超产现象有所减少。此外,内蒙古最近受煤炭反腐“倒查20年”的影响,煤炭产量减量严重,2020年煤炭产量同比减少8500万吨。

一位国有煤炭企业相关负责人说,矿井生产还有着安全和环保压力。此轮保供前,“相关部门下井检查时,煤炭几乎就停产了,有的矿为了安全目标,夜里也不出煤”。曾浩分析说,相较晋、陕两省,内蒙古的露天矿受环保制约更大,从去年开始,露天矿拿地就比较困难。今年三季度在国家发改委的协调下,这一问题才得到了有效解决。

上海交通大学上海高级金融学院教授陈欣对《中国新闻周刊》说,此轮煤价暴涨,并不意味着中国缺少煤炭资源。“中国不缺煤,但因为政府供给侧改革用力太猛,才导致缺煤。只要给予一定时间,煤炭供应完全能够恢复”。国内煤价暴涨背后,还有着全球能源供应紧张、世界经济周期等更宏观的原因。

今年6月底,国家发改委经济运行调节局相关负责人接受新华社专访时称,煤炭生产供应总体稳定,价格不存在大幅上涨基础。预计7月份煤价将进入下降通道,“价格将出现较大幅度下降”。但这一预期并未实现。

袁家海对此解释说,煤炭供给侧改革,无论是去产能,还是释放产能,从研究到开始实施,都有一定周期,“一定存在市场需求与政府干预不会衔接那么好的情况”,会有所谓类似调整过度、反应滞后的问题。

鄂尔多斯人吴猛在煤炭行业摸爬滚打了20年,经历过巅峰也经历过低谷。面对眼下火爆的市场,他却高兴不起来。“这让人有点害怕。”他最大的担忧是,今年价格涨得这么高,等到跌下去的时候,可能会跌得很惨。当社会普遍都用不起煤的时候,就意味着它可能很快又要遭到政府的强力调控或替代了,到了那个时候,将会有多少人失业?

对于产煤大省而言,它们还面临着更加两难的选择:一方面是国家希望节能减排、实现“双碳”目标及保护生态,一方面,煤炭资源日益在向晋陕蒙集中。袁家海就对此表达了他的担心:内蒙古与山西对煤炭依赖越大,未来退煤的压力越大,减煤对当地经济社会和就业带来的影响也就越大。同时,“躺”在煤炭上挣快钱,当地产业转型升级的动力就越弱。